Resumen

En nuestros tiempos los cambios económicos globales han tenido un fuerte impacto en la construcción de los modelos del siglo XXI. Asimismo, el ejercicio responsable del consumo precisa desarrollar competencias para un uso racional de los recursos económicos. La alfabetización financiera en este sentido, es clave para dotar a la ciudadanía de las adecuadas competencias para poder gestionar las finanzas individuales y colectivas a fin de conseguir indicadores financieros equilibrados, huyendo de endeudamientos excesivos o sencillamente de la exclusión financiera. De esta manera garantizamos que, la ciudadanía pueda evaluar con mayor efectividad las ganancias o pérdidas potenciales de una determinada operación financiera y contribuir al ejercicio de una ciudadanía responsable. Analizamos a continuación si desde la educación obligatoria se puede o debe facilitar el proceso de alfabetización económica y financiera que proporcione las herramientas básicas al futuro ciudadano para entender el mundo económico en el que se está inmerso.

¿Por qué es necesaria una educación financiera?

Las familias y los hogares en general, han interactuado en los últimos 20 años con los mercados financieros mucho más que en el pasado. Esto conlleva que hayan sido expuestos a un mayor riesgo financiero como consecuencia de la liberalización del mercado financiero y las reformas de política destinadas a promover los ahorros para la jubilación a través de fondos de pensiones privados y cuentas de jubilación individuales. Estas tendencias se han visto reflejadas en todos los países y todas las dimensiones de la economía, aunque a menudo las personas hayan carecido de una adecuada información (Japelli, 2010). En este sentido y a raíz de la crisis del año 2008, se identificaron preocupantes situaciones de pérdida de todos o parte de los ahorros por invertir en productos financieros de escasa seguridad y haciendo hincapié en que no eran conscientes del riesgo que estaban asumiendo (Soler, 2015). Además, el endeudamiento de las familias españolas en el año 2000 era de un 69% de su renta disponible mientras que en el año 2007 incrementó hasta un 131% aunque actualmente estos porcentajes han disminuido. Muchos expertos destacaron y prescribieron el mismo remedio: ofrecer una mayor educación financiera (Greenspan 2005, Morton 2005, Mishkin 2008).

Esta situación nos obliga a ser críticos para establecer las adecuadas medidas para que no se repita en un futuro próximo. ¿En este sentido puede y debe la educación obligatoria facilitar los conocimientos adecuados que permitan a los ciudadanos disponer de una adecuada alfabetización financiera?

La educación financiera

¿Qué es la educación financiera y que capacidades podría mejorar? La alfabetización financiera es un conocimiento especializado de experiencia del consumidor en cuanto a cómo se manejan con éxito los asuntos financieros (Alba & Hutchinson, 1987) o una forma de capital humano específico sobre las finanzas personales. Remund (2010, p.284) argumenta: "La educación financiera es el grado en que uno entiende los conceptos financieros clave y posee la capacidad y confianza de administrar sus finanzas personales a través de una toma de decisiones a corto plazo y una planificación financiera sólida y de largo plazo, consciente de los acontecimientos de su vida y el cambio de condiciones económicas". La educación financiera según la Organización para la Cooperación y el Desarrollo Económico (OCDE, 2005) debe proveer de la información y conocimientos necesarios para evaluar los riesgos y las oportunidades financieras y contribuir a una mejor toma de decisiones.

¿Porqué es necesaria una educación financiera? Entre otros podríamos destacar que estamos inmersos en un entorno dónde los términos económicos-financieros son muy habituales así como la aparición de nuevos productos financieros complejos. Tal y cómo destaca la Comisión Nacional del Mercado de Valores (2008): “Hoy día la práctica totalidad de las decisiones importantes en la vida de una persona tienen un componente financiero que afecta no sólo al individuo que las toma, sino también a su entorno personal y familiar”. En este sentido se demuestra su carácter dinámico; que es un proceso a largo plazo y que va más allá del mero suministro de información y asesoramiento financiero. Otra definición destaca que: “La educación financiera permite a los individuos mejorar la comprensión de conceptos y productos financieros, prevenir el fraude, tomar decisiones adecuadas a sus circunstancias y necesidades y evitar situaciones indeseables derivadas bien de un endeudamiento excesivo o de posiciones de riesgo inadecuadas” (España & CNMV,2008, pág. 12) La alfabetización económica por lo tanto, es cada vez más importante para las decisiones de los hogares sobre cómo invertir sus ahorros y cuánto pedir prestado en los mercados financieros. Asimismo la alfabetización tiene consecuencias de largo alcance para la estabilidad de la economía en general (Japelli, 2010).

Asimismo, la OCDE en sus “Recommendation on Principles and Good Practices for Financial Education and Awareness” de 2005 y la Comisión Europea en la Comunicación de la Comisión de 18 de diciembre de 2007 sobre “La Educación Financiera”, recomiendan a los países miembros promover la educación y el conocimiento financiero y, a este respecto, invita a los gobiernos y las instituciones públicas y privadas relevantes a implementar los principios y buenas prácticas para la educación y el conocimiento financieros oportunos.

La Comisión Europea (2007) estableció los Principios Básicos de la Educación Financiera, que sintéticamente establecían que “La educación financiera tiene que promocionarse activamente y debe estar disponible en todas las etapas de la vida de manera continua; los programas de educación financiera tienen que orientarse cuidadosamente de manera que satisfagan las necesidades concretas de los ciudadanos; los consumidores deben recibir educación sobre asuntos financieros y económicos lo antes posible, empezando en la escuela. Las autoridades nacionales deben estudiar la posibilidad de que la educación financiera forme parte obligatoriamente de los planes de estudios; los planes de educación financiera deben incluir instrumentos generales de sensibilización respecto a la necesidad de mejorar la comprensión de los problemas y riesgos financieros; la educación financiera que imparten los prestadores de servicios financieros debe aportarse de manera equitativa, transparente e imparcial. Hay que poner cuidado en que esta educación esté siempre al servicio de los intereses de los consumidores; los formadores en este campo han de contar con la formación y los recursos adecuados para dar cursos de educación financiera de manera fructífera y con confianza; debe promocionarse la coordinación nacional entre los interesados a fin de conseguir una definición clara de funciones, facilitar el intercambio de experiencias y racionalizar y priorizar recursos, la cooperación internacional entre los prestadores de servicios de educación financiera tiene que fortalecerse para facilitar el intercambio de las mejores prácticas; los prestadores de servicios de educación financiera tienen que evaluar regularmente y, en su caso, actualizar los planes que gestionan, para adecuarlos a las mejores prácticas en este campo”.

Algunas investigaciones realizadas destacan que una gran proporción de la población adulta sabe muy poco sobre finanzas y que muchas personas no están familiarizadas con los conceptos económicos más básicos, como son; la diversificación del riesgo, la inflación, la capitalización de intereses, e hipoteca y otros instrumentos de deuda (Lusardi, 2008). Por países destacaríamos que los datos muestran unas puntuaciones menores en algunos países latinoamericanos mientras que en los países escandinavos y del este de Asia son superiores (Japelli, 2010).

Destacamos en nuestro país, el estudio realizado por el Instituto para la protección familiar (2014) que analiza la cultura financiera en la familia española que el 40% de las familias con hijos menores no cuenta con ninguna medida de protección económica, y que sólo la mitad de los hogares muestra un interés en recibir educación financiera de forma gratuita. La nota media en cultura financiera que obtienen los españoles es un 5,58 sobre 10.

¿Cuáles deberían ser los objetivos de la educación financiera? La educación financiera comprende tres aspectos clave (Comisión Europea, 2007): a) Adquirir un conocimiento y una comprensión en materia de finanzas; b) Desarrollar competencias en ese ámbito, es decir, tener capacidad para utilizar los conocimientos en beneficio propio; y c) Ejercer la responsabilidad financiera, es decir, llevar a cabo una gestión adecuada de las finanzas personales, realizando elecciones informadas, con conocimiento de los riesgos asumidos.

Es fundamental la inclusión y la educación financiera en el desarrollo de la futura ciudadanía ya que su desconocimiento provoca que importantes segmentos de la población no tengan acceso financiero, dado que desconocen los productos, transacciones bancarias y las bondades de la bancarización, tanto para ahorrar, como para endeudarse, pagar o invertir (Coates, 2009). Por inclusión financiera se puede entender el “acceso universal y continuo de la población a servicios financieros diversificados, adecuados y formales, así como a la posibilidad de su uso conforme a las necesidades de los usuarios para contribuir a su desarrollo y bienestar” (Heimann & al., 2009, pág. 19)

¿Analfabetos financieros en la educación obligatoria?

Según el Diccionario de la RAE, en su 2ª acepción Educación es Desarrollar o perfeccionar las facultades intelectuales y morales del niño o del joven por medio de preceptos, ejercicios y ejemplos. En esta definición, se diferencia la componente Formativa de la componente Ética, las facultades intelectuales, capacitan para tomar decisiones técnicamente correctas y las facultades morales, permiten la consecución y preservación de los valores de la vida social, inherentes a la dignidad humana. La función de la educación debe ser la de crear nuevos valores y cultivar la totalidad del ser humano. Asimismo tal y como señala la OCDE (2004) la educación, se puede definir como la comunicación (ideas, conocimientos, estrategias,) organizada y sustentada y que se diseña para producir aprendizaje (OECD, 2004). La educación debe prevalecer durante toda la vida, debiendo ser flexible, diversa y accesible, tanto en el tiempo como en el espacio, es decir debe existir una educación permanente, adaptada a las necesidades y cambios constantes del entorno profesional (Delors, 2007).

El principal canal para la difusión de una cultura económico-financiera debe ser el sistema educativo por el efecto multiplicador que la educación tiene en estas edades y se debe iniciar en la enseñanza primaria y extenderse a toda la formación primaria, secundaria y bachillerato, independientemente de las opciones de bachillerato y de las preferencias universitarias.

En España no existe ninguna materia de educación obligatoria específica de contenido económico-financiero. Aparece de forma transversal y consecuentemente no puede ser tratada con el nivel de profundidad que requiere. Es desde la reforma de la LOMCE cuando se incluye por primera vez los temas de economía personal en el currículum de cuarto de ESO. En este currículum se pueden tratar conceptos financieros, productos financieros, mercado inmobiliario, mercado de valores y entre otros el marco jurídico del consumidor financiero con el objetivo de mejorar su conocimiento y toma de decisiones en un futuro próximo. Aunque es una asignatura optativa y los alumnos no tienen que cursarla obligatoriamente.

La importancia de la educación financiera no es exclusiva de las personas mayores, sino que también es necesaria para los jóvenes, como futuros usuarios de servicios financieros. Además, existe la consciencia de que su aprendizaje temprano y su incorporación en los planes de estudio facilita su adquisición. Como ha destacado la OCDE (2010): “Las jóvenes generaciones es probable no sólo que se enfrenten a una complejidad creciente en los productos, servicios y mercados financieros, sino también es probable que soporten más riesgos financieros en su etapa adulta que sus padres”.

La importancia de la competencia financiera para desenvolverse en la sociedad actual se ha reconocido también a nivel mundial y por este motivo se ha llevado a evaluarla en el marco del Informe PISA que al finalizar la etapa obligatoria de la educación tiene por objetivo:

- Analizar el nivel de preparación de los estudiantes de 15 años en dicha competencia y ver si son capaces de aplicar sus conocimientos y habilidades financieras en la toma de decisiones ante problemas relacionados con el dinero, así como de realizar adecuadamente planes financieros.

- Conocer qué parte de esta competencia de los alumnos puede ser explicada por sus conocimientos de matemáticas, lectura y ciencias o por el desarrollo económico de los países en los que residen.

Los países y economías participantes en esta evaluación de la competencia financiera fueron 15 en el año 2015. 10 países o economías pertenecientes a la OCDE: (Australia, Bélgica, Canadá, Chile, Eslovaquia, España, Estados Unidos, Italia, Países Bajos y Polonia); y 5 países o economías no pertenecientes a la OCDE (Brasil, Regiones de China 3, Federación Rusa, Lituania y Perú).

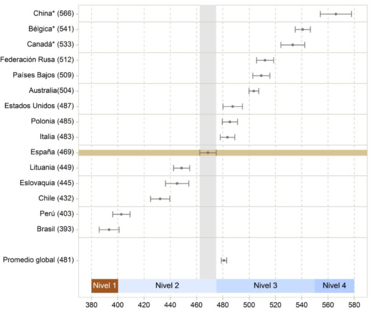

Los principales resultados obtenidos se muestran en la siguiente tabla donde se muestra la puntuación media estimada para cada país junto con su intervalo de confianza del 95%. Esta estimación, nos permite ver la comparación obtenida por los diferentes países participantes:

Las mejores puntuaciones en competencia financiera las obtienen las Regiones de China con 566, le sigue Bélgica con 566 y Canadá con 533. Las peores puntuaciones en competencia financiera son las que obtiene Chile con 432, Perú con 403 y finalmente Brasil con 394. La diferencia entre el país que obtiene la mejor puntuación y el que obtiene la peor puntuación es de 173 puntos.

Los resultados obtenidos por España no son muy alentadores. España, con una puntuación de 469, se sitúa significativamente por debajo de la media del conjunto de los 15 países participantes (tanto de la OCDE como asociados), por lo que se sitúa en el décimo puesto en puntuación y competencia financiera entre los quince países y economías que realizaron el estudio y el octavo de los 10 países miembros participantes.

¿Cómo podemos interpretar los datos obtenidos con el nivel de competencia financiera obtenida por los alumnos? El rendimiento se describe en cinco niveles y cada uno de ellos tienen 75 puntos más un nivel inferior al 1 que recoge al alumnado que no alcanza los 325 puntos. De esta manera una diferencia de un nivel de rendimiento representa una importante brecha de conocimientos, habilidades y destrezas por parte del alumno.

El nivel 1 indica unas destrezas muy básicas que les permiten identificar productos y términos financieros comunes, y de interpretar información relativa a conceptos financieros básicos, como reconocer la finalidad de una factura. Son capaces de discriminar entre lo que se necesita y lo que se desea, y pueden tomar decisiones simples en relación con el gasto diario, tales como identificar el valor comparando el precio por unidad. También pueden aplicar operaciones numéricas básicas en contextos financieros que les resulten muy familiares.

El nivel 2 muestra un nivel inicial en su competencia que les permite desenvolverse en contextos que les son cercanos y familiares, por ejemplo, comparar si resulta más económico hacer una compra en el mercado en pequeñas o grandes cantidades o identificar información numérica en una factura.

Los estudiantes de Nivel 3 presentan un nivel más autosuficiente que les permite analizar las consecuencias de sus decisiones de gasto y hacer planes simples de financiación en contextos familiares. Son capaces de evaluar distintas condiciones de un préstamo o interpretar y valorar si una factura es correcta aplicando operaciones numéricas básicas y considerando el pago de impuestos o los gastos de envío.

El Nivel 4 supone que los alumnos pueden aplicar su conocimiento a conceptos, términos, productos financieros y contextos menos comunes para ellos, pero que les serán relevantes a medida que avancen hacia la edad adulta, como son la gestión de una cuenta bancaria o el interés compuesto en productos de ahorro.

Finalmente, el nivel 5 implica que los alumnos son capaces de completar los ítems más difíciles complejos que por ejemplo les permiten describir las posibles consecuencias de las decisiones mostrando una comprensión más amplia del panorama financiero, como el impuesto sobre la renta o diferentes opciones de inversión.

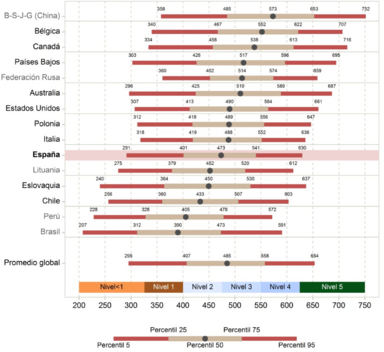

En la siguiente figura mostramos una distribución más completa que recoge las puntuaciones en los percentiles 5, 25, 50, 75 y 95 en la competencia financiera y los intervalos de rendimiento.

Tal y como podemos observar en la figura, la diferencia entre las puntuaciones 5 y 95, en el conjunto de países que realizaron la evaluación de competencia financiera, es de 356 puntos, equivalente a más de cuatro niveles de rendimiento. Esta diferencia puede interpretarse como una medida robusta de la dispersión de los datos, una vez eliminado el 10% de las puntuaciones más altas y más bajas de forma simétrica. Las mayores dispersiones se observan en Eslovaquia (397 puntos), Regiones de China (394 puntos) y Países Bajos (392 puntos), países en los que el rendimiento de los alumnos en la competencia financiera es menos equitativa. Contrariamente la Federación Rusa con (298 puntos) presenta la menor de las dispersiones. En el caso de España se destaca que una diferencia de 338 puntos que indica un grado de dispersión inferior y consequentemente mayor equidad al promedio global de 358 puntos.

En conclusión y según los datos presentados por el informe, uno de cada cuatro adolescentes españoles de 15 años (exactamente, un 24,7%) no llega al nivel mínimo de competencia. No obstante, la media de los países desarrollados tampoco se encuentra tan lejos, con un 22%. Estos datos quieren decir que los alumnos son capaces de entender el objetivo de un documento financiero como una factura, pero no explicar los principales productos financieros, saber diferenciar entre lo que se necesita y lo que se quiere o tomar decisiones razonadas en el gasto cotidiano.

En cuanto a la correlación entre competencia financiera y las otras competencias evaluadas en el Informe PISA, destacamos que existe una correlación positiva entre competencia financiera y las competencias matemática y lectora. El informe destaca que dichas competencias se relación hasta en un 58%.

En nuestro país otras investigaciones a niveles superiores de educación señalan la misma preocupación. La encuesta piloto promovida por el Instituto de Estudios Financieros que efectuó un set de preguntas simples sobre temas financieros a jóvenes universitarios, llegó a la conclusión que aunque no existe prácticamente exclusión financiera, el nivel de competencia financiera es muy bajo y podríamos definir a la situación cómo “inclusión analfabeta” (Institut d’Estudis Financers i Fundació Ferrer i Guardia, 2009).

Otras investigaciones en la misma dirección, destacan los bajos niveles de alfabetización por parte de los estudiantes de secundaria de Estados Unidos mediante la investigación Jump Start Coalition for Personal Financial Literacy (Mandell, 2004). Esta encuesta de carácter bianual identifica habilidades básicas de administración financiera personal. La falta de conocimiento financiero de los estadounidenses se manifiesta en el conjunto de la población de 18 a 97 años según la encuesta de consumidores que realizó la universidad de Michigan (Hilgert & Hogarth, 2002). En general la investigación encontró que los estadounidenses respondían correctamente solo a dos tercios de las preguntas planteadas. Disponían de una adecuada información sobre hipotecas (81 por ciento de respuestas correctas), seguida de patrones de ahorro (67 por ciento de respuestas correctas), tarjetas de crédito (65 por ciento de respuestas correctas) y gestión financiera en general (60 por ciento de respuestas correctas). Los encuestados mostraban un menor conocimiento sobre los fondos de inversión y el mercado de valores. La investigación de Haiyang & Volpe (1998) destaca también que entre 1000 alumnos de diferentes universidades se identificó la necesidad de mejorar sus conocimientos financieros obteniendo una nota media del 53% siendo la mínima aceptable del 65%. Posteriormente en 2005 el National Council on Economic Education realizó una nueva encuesta obteniendo unos resultados similares (Lusardi & Mitchell, 2007).

Fracaso escolar en la educación obligatoria

Si bien los datos mostrados sobre los bajos niveles de educación financiera son preocupantes por sí mismos, los políticos destacan las implicaciones que tiene el analfabetismo financiero en el comportamiento futuro del ciudadano. En este sentido, Hogarth, Anguelov, y Lee (2005), señalan que los consumidores con bajo nivel educativo están desproporcionadamente representados entre los "No bancarizados", aquellos que carecen de cualquier tipo de cuenta de transacción.

Un aspecto fundamental a destacar y que puede incidir en la adquisición de la competencia financiera es el alto índice de fracaso escolar en el sistema educativo español situado en un 20% (INE, 2015), aunque exista una tendencia positiva dado que en 2005 la tasa era del 31%. Específicamente en Cataluña los datos son ligeramente inferiores, situándose en un 18,9% aunque están lejos de la media de la Unión Europea del 11,0% (Eurostat, 2015).

Este abandono temprano de la educación obligatoria supone que los alumnos muestren carencias significativas en la competencia básica matemática que incluye aplicar el razonamiento matemático para resolver cuestiones de la vida cotidiana (LOMCE - Ley Orgánica 8/2013, de 9 de diciembre).

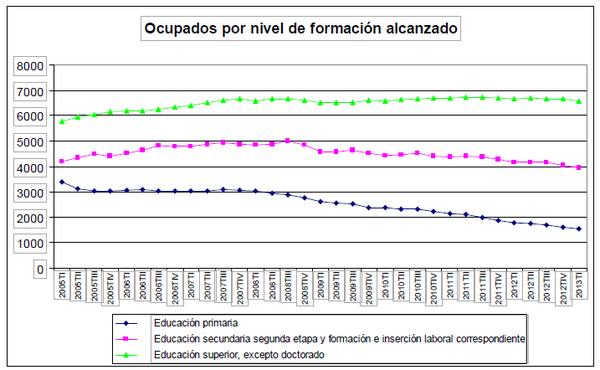

Además, este abandono temprano puede conllevar otras problemáticas asociadas como el desempleo que contribuya a hacer más vulnerable este colectivo. Desde el inicio de esta crisis el número de personas empleadas ha caído, pero no todos los grupos de educación han sufrido igual la caída, aproximadamente el 80% de las personas en situación de desempleo se concentró en personas con un bajo nivel educativo, equivalente a la Enseñanza Secundaria Obligatoria o menos. Por el contrario, el empleo de las personas con estudios superiores (titulados universitarios) han sido más resistente al periodo de crisis.

El resultado puede verse en los siguientes gráficos, obtenidos a partir de la EPA-Encuesta de Población Activa- del primer trimestre de 2013.

De estos gráficos podemos concluir que casi tres millones y medio de las personas españolas en situación de desempleo, tienen un nivel educativo bajo. Asimismo, el porcentaje de población activa de 55 a 64 años que dispone de un nivel de educación secundaria (2ª etapa) asciende al 18,1% (INE, 2015).

Efectos de un analfabetismo financiero

En el estudio de la OCDE, “Improving Financial Literacy. Analysis of Issues and Policies”(2005) y otros estudios realizados, se diagnostica que los individuos que no han adquirido una adecuada competencia financiera se caracterizarán por:

- Los ciudadanos muestran dificultades para gestionar su situación financiera y evaluar los riesgos que asumen dado que tienen dificultad para entender los conceptos generales y actúan con falta de planificación.

- El ciudadano no tiene ni conocimiento, ni formación, ni cultura económico-financiera. La información financiera les es difícil de encontrar, a veces, llega de forma no muy rigurosa procedente de los medios de comunicación e internet.

- Los ciudadanos se sienten más capacitados de lo que realmente están. La Comisión Europea señaló que el primer paso es sensibilizar a los que “no saben que no saben de asuntos financieros”.

- Existe una alta correlación entre la cultura financiera y el status socioeconómico, y las mayores carencias se asocian con los niveles más bajos de renta y de ahorro y con los menores niveles educativos.

- Los jóvenes entre 18 y 24 años son los que muestran mayor desinterés, desconfianza y son los menos activos en relación con los temas financieros.

- El comercial de los servicios financieros, no utiliza un lenguaje claro y fácil para comunicarse con los clientes.

Banks y Oldfield (2007) en su investigación analizaron la capacidad numérica y otras dimensiones cognitivas en una muestra de adultos procedentes de Inglaterra y descubrieron que los niveles de aritmética están fuertemente correlacionados con las medidas que los sujetos decidían sobre sus planes de ahorro e inversiones para su jubilación. En este sentido unas adecuadas bases numéricas pueden predecir una mejor jubilación a nivel de ingresos (Banks et al., 2010).

Adams y Rau (2011, p.6) destacan en su investigación: "Quizás uno de los hallazgos más sólidos en toda la literatura es que la educación financiera (un factor cognitivo ...) juega un papel clave en la preparación financiera para la jubilación. Tanto los estudios experimentales como los no experimentales demuestran que la comprensión de los principios básicos del ahorro, como el interés compuesto, tiene un efecto directo en la preparación financiera. Este efecto se mantiene después de controlar las características demográficas.

Asimismo, Smith et al. (2010) destacan en su investigación, la relación entre la riqueza del hogar y el nivel cognitivo de ambos cónyuges.

Si las personas disponen de una adecuada educación financiera mejorará su toma de decisiones y contribuirá a la estabilidad del sistema financiero, apoyando con ello a la banca central, además de que se fortalece la bancarización (inclusión financiera) y se dota de herramientas, sobre todo a los jóvenes, que les permitan un mejor desarrollo (Coates, 2009). Otras investigaciones señalan la relación positiva entre elevados conocimientos financieros y el adecuado comportamiento financiero con una relación causal positiva (Hilgreth, Hogarth & Beverly, 2003).

La educación financiera viene a ser un proceso del que gradualmente pueden obtenerse

beneficios, a nivel personal, familiar, social y en el crecimiento económico (Coates,

2009)

Conclusiones

La alfabetización financiera permite el desarrollo de ciudadanos libres, responsables y conscientes de sus decisiones económicas. En la actualidad, España, financieramente hablando, es un país moderno con un sistema financiero equiparable a cualquier país del entorno y requiere que sus ciudadanos adquieran una mayor educación económico financiera. Una falta de alfabetización financiera puede conllevar una menor capacidad de las personas para ahorrar e invertir para su jubilación comprometiendo en un futuro su bienestar.

Mediante la educación obligatoria debemos desarrollar las competencias necesarias para que la persona pueda integrarse con efectividad a su lugar de trabajo y mantenerlo o proyectarlo en su vida activa, así como otras dimensiones que le permitirán tener una vida personal, social y familiar satisfactoria, incluso cuándo el individuo se jubile. Actualmente la educación obligatoria no consigue poder ofrecer al futuro ciudadano un nivel adecuado de alfabetización financiera. Las altas tasas de fracaso escolar no contribuyen a ello. Aunque las propuestas de la OCDE y de la Comisión Europea instan a formar a toda la población escolar (enseñanza obligatoria para todos los alumnos) y a los ciudadanos que están fuera del sistema educativo.

Asimimo tal y como hemos destacado en algunas investigaciones, un nivel más alto de formación no es un indicador asegurado de mayor competencia financiera. Aunque los resultados no son muy alentadores es importante seguir formando y analizar si el medio, la escuela o instituto, la capacidad didáctica del profesorado y los medios implicados son suficientemente adecuados para conseguir nuestros objetivos. Es importante ofrecer a los ciudadanos/consumidores las herramientas que contribuirán a mejorar y adaptar sus comportamientos y que en definitiva contribuirán a su futuro bienestar.

El principal canal para la difusión de una cultura económico-financiera debería ser el sistema educativo, por el efecto multiplicador que la educación tiene y beneficiarnos de la obligatoriedad de la formación en estas edades para asegurar la competencia mínima necesaria. Sería recomendable iniciar en la enseñanza primaria y extenderse a lo largo de la formación obligatoria secundaria y poder seguir en bachillerato y a nivel de grado universitario.

Referencias Bibliográficas

Banco de España - Eurosistema y CNMV. 2008. Plan de Educació Financiera 2008-2012. www.cnmv.es y www.bde.es

Banks, J. and Oldfield Z. (2007). _Understanding pensions: cognitive function, numeracy and retirement saving_, Fiscal Studies, vol. 28(2), pp. 143–70.

Banks, J., O_Dea C. and Oldfield Z. (2010). _Cognitive function, numeracy and retirement saving trajectories_, Economic Journal, this issue.

Coates, K. (15 de Diciembre de 2009). Educación Financiera: Temas y Desafíos para América Latina. Conferencia Internacional OCDE – Brasilsobre Educación Financiera. Rio de Janeiro, Diciembre 15-16, 2009:http://www.oecd.org/dataoecd/16/20/44264471.pdf

Comisión Europea. 2007. Comunicación de la Comisión: “La Educación Financiera”, COM (2007) 808.

Delors, J. (2007). La Educación Encierra un Tesoro. UNESCO: http://www.unesco.org/education/pdf/DELORS_S.PDF

Domínguez, J.Mª (2011): Educación financiera para los jóvenes: balance de una experiencia. Extoicos nº2.

Elpais.es. 2014. La deuda de las famílias. http://economia.elpais. com/economia/2014/02/07/actualidad/1391768995_467025.html

España, B. d., & CNMV. (Mayo de 2008). Plan de Educación Financiera 2008-2012. http://www.bde.es/webbde/es/secciones/prensa/EdU_Financiera_final.pdf

Haiyang, C. y P. Volpe. 1998. An Analysis of Personal Financial Literacy Among College Students. Financial Services Review, 7(2): 107-128

Heimann, U., & al., e. (mayo de 2009). Inclusión Financiera. Mapa estratégico de inclusión financiera: una herramienta de trabajo. http://www.sagarpa.gob.mx/agronegocios/boletinpatmir/estudios/Mapa%20Estrat%C3%A9gico%20de%20Inclusi%C3%B3n%20Financiera.pdf

Hilgert, M. and Hogarth J. (2002): “Financial Knowledge, Experience and Learning Preferences: Preliminary Results from a New Survey on Financial Literacy.” Consumer Interest Annual. 48.

Hilgert, M. A.; Hogarth, J.M. y S.G. Sondra. 2003. Household financial management: the connection between knowledge and behavior. 89 Fed. Res. Bull. 309.

Institut d’Estudis Financers i Fundació Ferrer i Guàrdia, Institut d’Anàlisi Social i Polítiques Públiques. 2009. Coneixements financers dels joves universitaris. Estudi pilot sobre educació financera a les universitats públiques catalanes.

Instituto para la Protección Familiar. 2014. La cultura financiera en la familia española.

Lusardi, A. y O.S. Mitchell. 2007. Financial literacy and retirement preparedness: Evidence and implications for financial education programs. CFS working paper, nº 2007, 15.

Lusardi, A. (2008). _Household saving behavior: the role of literacy, information and financial education programs_, NBER Working Paper No. 13824.

Mandell, Lewis. 2004. Financial Literacy: Are We Improving? Jump$tart Coalition for Personal Financial Literacy.

OECD. (2004). OECD Handbook for Internationally Comparative Education Statistics: Concepts, Standards, Definitions and Classifications. http://213.253.134.43/oecd/pdfs/browseit/9604031E.PDF

OECD. 2005. Improving Financial Literacy: Analysis of Issues and Policies. OECD Publications.

OECD. (Julio de 2005). Recommendation on Principles and Good Practices for Financial. http://www.oecd.org/dataoecd/7/17/35108560.pdf

OECD (2010): “PISA 2012 FINANCIAL LITERACY FRAMEWORK”.

OECD (2013): “PISA 2012 ASSESSMENT AND ANALYTICAL FRAMEWORK”.

Document information

Published on 13/05/18

Accepted on 13/05/18

Submitted on 13/05/18

Licence: Other

Share this document

Keywords

claim authorship

Are you one of the authors of this document?