Resum

En aquest treball presentem diverses mesures de la càrrega que suposa l’Impost sobre el Patrimoni (IP) en funció del patrimoni individual, utilitzant dades per a Catalunya corresponents a l’exercici 2022. Destaquem dos resultats: (i) la mitjana del rati “quota a ingressar/patrimoni” disminueix a partir dels 5 milions d’euros, convertint l’impost en regressiu, (ii) existeixen diferències molt grans en la càrrega de l’impost entre contribuents amb patrimonis semblants, en funció de la seva composició. Aquests efectes de l’IP són el resultat de les fortes distorsions introduïdes per l’exempció d’actius empresarials, així com pel topall del 60% en la tributació conjunta IP+IRPF. Sota el supòsit d’unes bases patrimonials inalterades, un impost sense aquestes dues distorsions i amb un mínim exempt més alt i tipus marginals més baixos que els actuals permetria generar una recaptació semblant a l’obtinguda el 2022, tot garantint la progressivitat i equitat de l’impost.

1 Contacte: jgali@crei.cat ; elia.capella01@estudiant.upf.edu. Agraïm a l’Agència Tributària de Catalunya i, especialment al Claudi Cervelló, la seva col·laboració i disponibilitat a l’hora de facilitar-nos aquestes dades per aquest estudi. El nostre treball s’ha beneficiat de comentaris i converses amb Albert Lamarca, Guillem López-Casasnovas, Marta Espasa, Jordi Gual, Antoni Valverde, Alberto Vega i Gabriel Zucman.

En aquest treball presentem una anàlisi de la càrrega efectiva de l’Impost sobre el Patrimoni (IP) a Catalunya, utilitzant les dades individuals d’autoliquidacions corresponents a l’any 2022. La principal novetat de la nostra anàlisi és el càlcul de diferents indicadors per trams de patrimoni total net, a fi d’avaluar la progressivitat de l’IP a la pràctica.

En les memòries anuals sobre l’IP per als exercicis 2012-2016 publicades pel Departament d’Economia i Hisenda de la Generalitat es feia una anàlisi semblant a la nostra, però centrant- se en la incidència de l’impost per trams de base imposable.2 L’existència de béns i drets que estan exempts de l’IP i que, com veurem més avall, representen en molts casos una part substancial del patrimoni de molts contribuents fa que la base imposable (que inclou només els béns i drets no exempts) sigui una mesura molt imperfecta de la capacitat econòmica d’un individu. És per això que preferim analitzar la càrrega que suposa l’IP en relació al patrimoni, incloent en aquest tots els béns i drets dels que és titular un individu, exempts o no.

Creiem que els resultats que es presenten més avall són molt reveladors, i posen en evidència la important distorsió que suposa l’existència de les exempcions esmentades, així com d’un límit màxim a la quota íntegra en combinació amb l’Impost sobre la Renda de les Persones Físiques (IRPF). La magnitud d’aquestes distorsions neutralitza a la pràctica la progressivitat teòrica de l’impost, i ens permet concloure que l’aplicació de l’IP a Catalunya té elements regressius importants difícilment compatibles amb els principis d’igualtat, justícia i progressivitat que haurien de caracteritzar qualsevol sistema tributari modern.

A través de simulacions del que anomenem proposta Zucman, mostrem que l’actual recaptació de l’IP a Catalunya podria mantenir-se o fins i tot ampliar-se si s’eliminessin les exempcions i el topall a la quota íntegra, augmentant el mínim de patrimoni exempt i reduint significativament els elevats tipus marginals actuals.

El treball està estructurat de la següent manera. A la secció 1 presentem una breu introducció a l’IP, posant èmfasi en dues distorsions potencials que caracteritzen el seu disseny: els béns i drets exempts i el límit màxim a la quota íntegra. La secció 2 resumeix mitjançant alguns estadístics les característiques de les dades utilitzades. La secció 3 presenta els principals resultats del nostre treball relatius a la incidència de l’IP per trams de patrimoni. A la secció 4 analitzem l’heterogeneïtat en la incidència de l’impost entre individus amb patrimonis semblants. La secció 5 presenta estimacions de recaptació de l’IP sota un disseny alternatiu que elimina les distorsions actuals. La secció 6 conclou.

1. L’Impost sobre el Patrimoni: Una Breu Introducció

L’IP és un tribut estatal establert per la Llei 19/1991, de 6 de juny, de l’impost sobre el patrimoni.3 Es tracta d’un tribut de caràcter directe i de naturalesa personal que grava el patrimoni net de les persones físiques. El rendiment de l’impost està cedit a les comunitats

2 Veure, per exemple, Generalitat de Catalunya (2020). Desconeixem el motiu de la discontinuïtat en la publicació d’aquestes memòries. En qualsevol cas tenim constància de la seva continuïtat (en termes de metodologia) en documents d’ús intern del Departament d’Economia i Finances.

3 La Llei 4/2008, de 23 de desembre, va aprovar una bonificació estatal general del 100 per cent de la quota íntegra, que va ser aplicada el 2008, 2009 i 2010. L’impost va ser reactivat pel Reial decret llei 13/2011, de 16 de setembre, que va eliminar la bonificació estatal. L’exigència de l’impost s’ha anat prorrogant anualment a la llei de pressupostos generals de l’Estat.

autònomes, que tenen competències normatives sobre el mínim exempt, el tipus de gravamen i deduccions i bonificacions de la quota. Algunes comunitats apliquen actualment una bonificació de la quota (un 100% a Madrid, Andalusia, Cantabria i Extremadura i un 50% a Galícia).4

En el cas de Catalunya, el mínim exempt és de 500 mil euros i no hi ha bonificació amb caràcter general.5 Els tipus de gravamen o tarifes marginals per al 2022 i 2023 són els següents:

| TAULA 1. Tipus de gravamen per tram de base liquidable | |

| Base liquidable | Tipus aplicable |

| De 0,00 a 167.129,45 | 0,210 % |

| De 167.129,45 a 334.252,88 | 0,315 % |

| De 334.252,88 a 668.499,75 | 0.525 % |

| De 668.499,75 a 1.336.999,75 | 0,945 % |

| De 1.336.999,75 a 2.673.999,01 | 1,365 % |

| De 2.673.999,01 a 5.347.998,03 | 1,785 % |

| De 5.347.998,03 a 10.695.996,06 | 2,205 % |

| De 10.695.996,06 a 20.000.000,00 | 2,750 % |

| De 20.000.000,00 en endavant | 3,480 % |

Hi ha dos elements importants de l’IP que juguen un paper important a l’hora d’explicar alguns dels nostres resultats: les exempcions i el límit a la quota íntegra. A continuació els descrivim breument.

L’article 4 de la Llei 19/1991 estableix una llista de béns i drets que es troben exempts de l’IP, de manera que el seu valor no s’inclou a la base imposable.6 Aquestes exempcions inclouen de forma significativa les considerades a l’apartat 8 de l’article i que podríem definir com “actius empresarials”: el patrimoni empresarial i professional, així com les participacions en societats sempre que compleixin una sèrie de condicions especificades a la llei. Val la pena remarcar dues d’aquestes condicions: (i) la participació del subjecte passiu ha de ser superior al 5 per cent, computat de forma individual, o del 20 per cent conjuntament amb cònjuge, fills, pares i parents col·laterals de segon grau, i (ii) el subjecte passiu o algun dels seus familiars (en el cas de participació conjunta superior al 20 per cent) han d’exercir funcions de direcció de l’entitat en qüestió i rebre una remuneració que representi un mínim del 50 per cent de tots els seus rendiments empresarials, professionals i de treball.

Aquestes condicions discriminen favorablement els individus que tenen una part important del seu patrimoni en forma d’actius empresarials propis (normalment modestos) o en participacions en “empreses familiars” que, malgrat el seu nom, poden ser molt grans i tenir un valor molt elevat. Aquesta és una situació freqüent entre els individus amb patrimoni més alt, com veurem més endavant. D’altra banda, estan exclosos d’aquesta exempció els actius com l’habitatge habitual (per sobre de 300 mil euros), segones residències, immobles per

4 Durant la vigència de l’Impost sobre Grans Fortunes (IGF, veure més avall), aquestes bonificacions no s’apliquen al patrimoni per sobre del mínim exempt de l’IGF.

5 Existeixen bonificacions dels patrimonis protegits de les persones amb discapacitat i de les propietats forestals.

6 Veure Tovillas Morán (2002) i Gil Maciá (2018) per una anàlisi jurídica detallada del règim d’exempcions.

lloguer, participacions en fons d’inversió, dipòsits bancaris, etc. a través dels quals articula el seu estalvi el gruix d’individus que viu fonamentalment de les rendes del seu treball.7 Per tant, i més enllà de la retòrica per justificar aquestes exempcions, centrada en el desig de protegir l’empresa familiar, a la pràctica el legislador ofereix un mecanisme a través del qual moltes grans fortunes poden eludir l’impost.8

En segon lloc, la llei estableix un límit a la suma de la quota íntegra de l’IP i la corresponent quota de l’Impost sobre la Renda de les persones Físiques (IRPF): aquesta suma no pot superar el 60 per cent de les bases imposables (general i d’estalvi) de l’IRPF. Si es produeix un excés per sobre del topall del 60 %, aquest excés s’ha de reflectir en una reducció de la quota de l’IP. Aquesta reducció no pot superar el 80 % de quota. És a dir, s’estableix una quota mínima no reduïble, equivalent al 20 % de la quota íntegra. Aquest topall sovint es justifica invocant el requeriment que l’impost no sigui “confiscatori.” Al marge de l’arbitrarietat del 60% com a frontera entre la confiscatorietat o no confiscatorietat, el que és clar és que l’existència d’aquest topall ofereix un segon mecanisme (si les exempcions no resulten suficients) perquè individus amb patrimonis potencialment molt alts però rendes relativament baixes (especialment si no treballen i tenen participacions en empreses que paguen pocs dividends) puguin eludir l’impost.9

Com veurem més endavant, tant les exempcions com el topall del 60% generen distorsions importants a l’hora de determinar l’impost efectivament pagat, i són el principal factor explicatiu de la seva regressivitat a partir d’un cert nivell de patrimoni. Dit d’una altra manera, són el mecanisme a través del qual la majoria dels individus amb patrimonis molt alts aconsegueixen evitar l’impost, o pagar una quantitat ridícula en relació al seu patrimoni.

L’objectiu del nostre treball és identificar aquest fenomen i quantificar-lo.10

7 Fins i tot un lobby empresarial com Foment del Treball Nacional reconeix aquesta discriminació als individus no empresaris a l’escriure, en referència a les distorsions generades per l’IP: “...no tota la població té la possibilitat, la capacitat o la inquietud d’invertir de mode directe en una activitat empresarial. No obstant això, el que qualsevol estalviador sí que pot fer és finançar amb el seu estalvi la inversió productiva de tercers, funció que compleixen els sistemes financers (Foment del Treball Nacional (2024)).

8 Els arguments que sovint s’invoquen per justificar l’exempció dels actius empresarials no semblen de rebut. Així doncs, l’argument que les participacions empresarials poden ser poc líquides i que per tant la seva subjecció a l’impost podria requerir la desinversió ignora el fet que el grau de liquiditat d’un patrimoni no ve donat exògenament, ja que l’empresa podria repartir més dividends i permetre la construcció d’un component líquid en el patrimoni individual dels propietaris, en comptes de reinvertir sistemàticament els seus beneficis. Òbviament, l’incentiu en mantenir el màxim patrimoni dintre del paraigües de l’empresa familiar i no de l’individu no és independent de l’exempció que gaudeix aquesta opció. Tampoc té massa sentit al nostre parer la invocació al desig de promoure l’ocupació i l’activitat econòmica, ja que les participacions (directes, a través d’accions o obligacions, o indirectes a través de fons d’inversió) tenen una contribució idèntica a aquests objectius, mentre que els beneficis fiscals per el patrimoni vinculat a empreses familiars poden distorsionar decisions d’inversió a favor d’empreses menys eficients i sense voluntat d’expansió amb capital extern. Aquest podria ser un factor darrere la dimensió petita i la baixa productivitat que caracteritzen, com a mitjana, les nostres empreses.

9 De fet és ben coneguda la pràctica d’individus amb grans patrimonis de finançar les seves despeses corrents amb préstecs de les seves societats (de forma que els deutes disminueixen el seu patrimoni net) i només reben dividends ocasionalment, per poder gaudir del topall del 60% el major nombre d'anys possibles.

10 El Libro Blanco de la Reforma Fiscal (Instituto de Estudios Fiscales (2022)) ja presentava alguns estadístics consistents amb els que presentem en nostre treball, però sense emfatitzar l’heterogeneïtat de càrrega fiscal per individus amb patrimonis semblants.

L’any 2022 es va introduir l’Impost sobre Grans Fortunes (ISGF), regulat a nivell estatal i sense possibilitat de bonificacions autonòmiques. Aquest impost grava patrimonis a partir de 3M d’euros, i amb un mínim exempt de 700 mil euros. El tipus marginal és del 1,7% per patrimonis entre 3 i 5,35 milions, del 2,10% entre 5,35 i 10,7 milions, i del 3,5% a partir d’aquesta quantitat. La quota que es paga per l’IP és deduïble a l’ISGF. A efectes pràctics, i donada la configuració de tipus de gravamen dels dos impostos, això fa que a Catalunya l’ISGF només s’apliqui a contribuents amb un patrimoni superior a 17,4 milions d’euros, i només pel petit diferencial entre els tipus marginals més alts dels dos impostos 3,5% (ISGF) i el 3,48% (IP). El nostre treball no té en compte aquest petit suplement associat amb l’ISGF i es restringeix exclusivament a l’IP.

2. L’Impost sobre el Patrimoni a Catalunya per a l’Exercici 2022: Algues Dades Bàsiques

En aquest apartat presentem algunes dades descriptives de l’IP a Catalunya per a l’exercici del 2022, fent servir la base de dades amb informació individual anonimitzada que ens ha facilitat l’Agència Tributària de Catalunya (ATC).

Un total de 87.711 individus van presentar la declaració de l’IP a Catalunya corresponent a l’exercici 2022, aproximadament el 1,5 % de la població adulta. El patrimoni total net (incloent béns i drets exempts, però un cop restats els deutes) declarat va ser de 231.232,6 milions d’euros. La Taula 2 presenta el nombre de declarants de l’IP i el seu patrimoni agregat per a diferents trams de patrimoni (entenent aquest com a patrimoni net total, és a dir, incloent el patrimoni exempt i restant els deutes). Per facilitar la interpretació de les dades, hem classificat les observacions individuals en set trams de patrimoni diferents (fem servir el símbol “M” després d’una xifra per indicar “milions d’euros”): menys de 1M, 1M-2M, 2M-5M, 5M- 10M, 10M-25M, 25M-100M, i més de 100M. Amb una motivació exclusivament expositiva en algunes ocasions ens referirem als contribuents situats en el últims tres trams com a rics (10M- 25M), súper-rics (25M-100M) i mega-rics (més de 100M).

| TAULA 2. Nombre de Declarants i Patrimoni per Trams de Patrimoni | ||||||

| Trams | Nombre d’individus | % | %

acumulat |

Patrimoni Agregat | % | %

acumulat |

| < 1M | 32634 | 37,2 | 37,2 | 25.066 M | 10,8 | 10,8 |

| 1M-2M | 31846 | 36,3 | 73,5 | 43.795 M | 18,9 | 29,8 |

| 2M-5M | 15812 | 18,0 | 91,5 | 47.387 M | 20,5 | 50,3 |

| 5M-10M | 4306 | 4,9 | 96,4 | 29.508 M | 12,8 | 63,0 |

| 10M-25M | 2285 | 2,6 | 99,1 | 34.478 M | 14,9 | 77,9 |

| 25M-100M | 744 | 0,8 | 99,9 | 32.132 M | 13,9 | 91,8 |

| > 100M | 84 | 0,1 | 100 | 18.867 M | 8,2 | 100 |

| Total | 87711 | 100 | 231.233 M | 100 | ||

Observem que un 96,4 % dels individus que van presentar la declaració per l’IP van declarar un patrimoni inferior als 10M, i que el seu patrimoni agregat representa un 63 % del total. Els rics (10M-25M) representen un 2,6 % dels declarants, amb un 14,9 % del patrimoni. Els super-rics (25M-100M) són un 0.8 % dels declarants, amb un 13,9 % del patrimoni. Finalment, el grup dels mega-rics (>100M) conté 84 individus (un 0.1 % del total de declarants), amb un patrimoni que representa el 8,2 % del total. La mitjana de patrimoni d’aquest últim grup és de 224M.

Dintre del mateix grup, el patrimoni mitjà dels 20 contribuents amb un patrimoni més alt és de 478,8M.11

La recaptació total per l’IP va ser de 610,5 milions d’euros. Aquesta xifra representa un 0,26 % del patrimoni total declarat. El fet que aquest percentatge estigui molt per sota dels tipus marginals de l’impost (veure Taula 1) ja apunta a la rellevància quantitativa de les exempcions i/o el topall del 60% comentats més amunt com a determinants de les quotes efectivament ingressades.

El següent apartat analitza fins a quin punt la falca entre els tipus marginals fixats per la llei i els tipus efectius pagats es distribueixen de forma aproximadament uniforme entre tots els contribuents o tendeixen a afavorir els contribuents de determinats nivell de patrimoni.

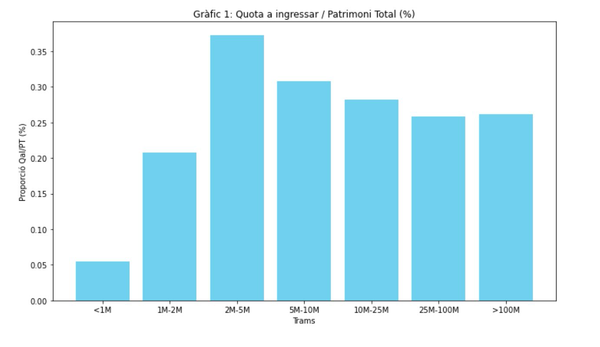

3. La Càrrega de l’Impost sobre el Patrimoni: Evidència per Trams de Patrimoni

La Taula 3 presenta les mitjanes de tres ratis bàsics individuals, per a cada tram de patrimoni. La primera columna mostra la quota a ingressar (és a dir, el que es paga efectivament d’impost) com a percentatge del patrimoni (total net). Aquí trobem un dels resultats principals del nostre treball: aquest percentatge és creixent fins al tram 2M-5M, on assoleix un valor mitjà del 0,37%, però després passa a ser decreixent, arribant a un valor de 0,26 % tant per al tram dels súper-rics com per al dels mega-rics. Per tant veiem que, a la pràctica (i de mitjana), l’IP resulta ser regressiu per a patrimonis per sobre dels 5M, malgrat la progressivitat teòrica dels tipus de gravamen (Taula 1). El Gràfic 1 representa aquesta relació no monotònica entre patrimoni i quota a ingressar/patrimoni.

| TAULA 3. Ratis Bàsics per Trams de Patrimoni | |||

| Trams | Quota a ingressar

/ Patrimoni |

Patrimoni exempt

/ Patrimoni |

Quota íntegra reduïda

/ Quota íntegra |

| < 1M | 0.06 % | 11,4 % | 99,0 % |

| 1M-2M | 0.21 % | 14,9 % | 97,8 % |

| 2M-5M | 0.37 % | 30,0 % | 89,5 % |

| 5M-10M | 0,31 % | 49,0 % | 77,4 % |

| 10M-25M | 0,28 % | 59,0 % | 72,9 % |

| 25M-100M | 0,26 % | 67,4 % | 63,5 % |

| > 100M | 0,26 % | 66,8 % | 50,9 % |

11 L’acord de cessió de dades amb l’Agència Tributària de Catalunya inclou una clàusula de confidencialitat que ens impedeix reportar resultats de mostres amb menys de 20 individus.

Quina explicació té que, de mitjana, la quota a ingressar com a percentatge del patrimoni sigui decreixent a partir del quart tram, malgrat que els tipus de gravamen marginals siguin creixents? Està clar que hi ha dos factors que poden jugar un paper rellevant en aquest sentit: les exempcions i el topall del 60%. Per veure l’impacte de cadascun d’aquests factors podem mirar els dos ratis addicionals presentats a la Taula 3.

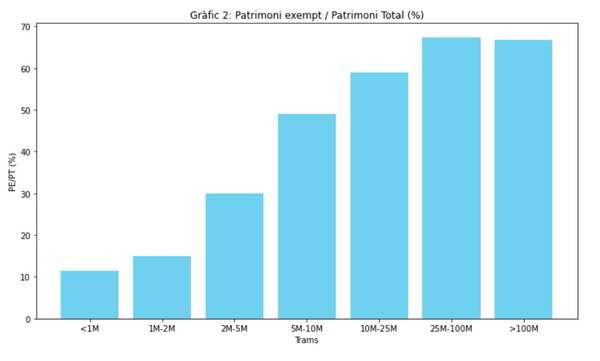

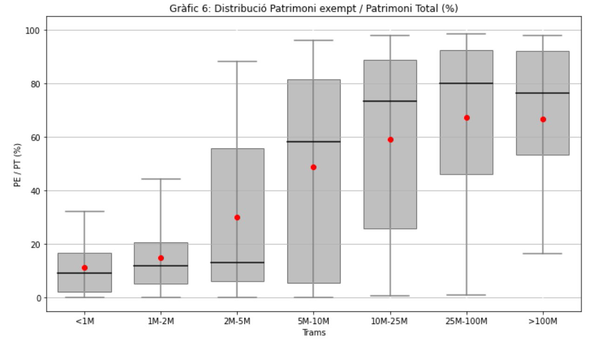

El rati “Patrimoni exempt/Patrimoni,” ens dona una mesura de la distorsió generada per l’exempció de certs béns i drets, que no s’inclouen a la base imposable. Com podem observar aquesta distorsió està lluny de ser uniforme, ja que el rati “Patrimoni exempt/Patrimoni,” augmenta significativament conforme augmenta el patrimoni. Per als trams més alts, el patrimoni exempt representa, de mitjana, 2/3 parts del patrimoni. Aquesta evidència queda reflectida en el Gràfic 2, que mostra la mitjana del rati Patrimoni Exempt/Patrimoni per als diferents trams de patrimoni.

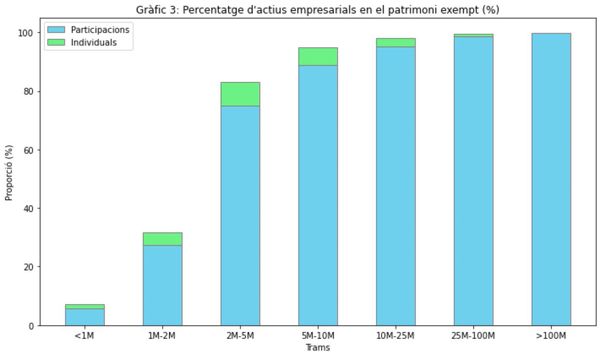

Quin tipus d’exempcions, d’entre totes les admeses per l’article 4 de la llei 19/1991, expliquen la importància del patrimoni exempt en els patrimonis alts? El Gràfic 3 mostra, per a cada tram, el percentatge del patrimoni exempt constituït pels “actius empresarials.” Observem que per a patrimonis inferiors a 2M, els “actius empresarials” tenen un pes petit en el patrimoni exempt total. Per al tram 2M-5M, aquests béns i drets ja representen unes ¾ parts del patrimoni declarat com a exempt. Per sobre dels 5M, aquest percentatge augmenta amb el patrimoni, arribant a valors propers al 100% a partir dels 10M. En tots els casos veiem que les participacions en el capital (en blau) tenen un pes clarament dominant respecte als actius individuals utilitzats directament en l’activitat empresarial o professional (en verd). La possibilitat d’excloure de la base imposable de l’IP els actius empresarials, que són precisament els actius on els individus

més rics concentren els seu patrimoni, és per tant un factor clau darrere la regressivitat de l’IP per a trams de patrimoni alts.

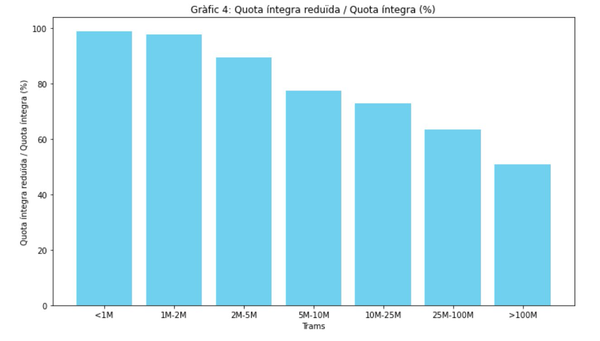

A la darrera columna de la Taula 3 presentem les mitjanes per trams de patrimoni del rati “Quota íntegra reduïda/Quota íntegra.”12 Aquest rati ens dona una mesura de la reducció en l’impost a pagar com a conseqüència del topall del 60% descrit més amunt. Veiem que per als dos trams de patrimoni més baixos aquest rati és proper al 100%, indicant que el topall del 60% no té cap impacte per a la majoria d’individus situats en aquests trams. Conforme augmenta el patrimoni, però, veiem com el rati disminueix de forma continuada, fent palès un impacte creixent del topall del 60%. El Gràfic 4 visualitza aquesta relació entre patrimoni i reducció de la quota íntegra com a conseqüència del topall del 60%.

Resumint: les dades deixen ben clar que tant les exempcions (especialment les dels actius empresarials) com el topall del 60%, generen una distorsió quantitativament important en la quantitat a pagar en concepte d’IP. Conjuntament aquestes distorsions expliquen la regressivitat efectiva de l‘IP a partir d’un cert patrimoni, malgrat la seva progressivitat “teòrica.”

4. Heterogeneïtat dintre de cada Tram de Patrimoni

L’evidència presentada en els apartats anteriors s’ha centrat en les mitjanes de diferent ratis per a cada tram de patrimoni considerat. És evident, però, que dintre de cada tram hi pot haver diferències potencialment importants entre els ratis de diferents individus, i que queden amagades darrere la mitjana. En aquest apartat intentem caracteritzar aquesta heterogeneïtat centrant-nos en els tres ratis analitzats a la Taula 3, és a dir, el ratis “Quota a ingressar/Patrimoni,” “Patrimoni exempt/Patrimoni,” i “Quota íntegra reduïda/Quota íntegra.”

12 El que anomenem “quota íntegra reduïda” correspon al concepte “quota íntegra total” en la base de dades de l’ATC. Creiem que el terme “quota íntegra total” aplicat a la quota reduïda es presta a confusió, i és per això que preferim el de “quota íntegra reduïda”

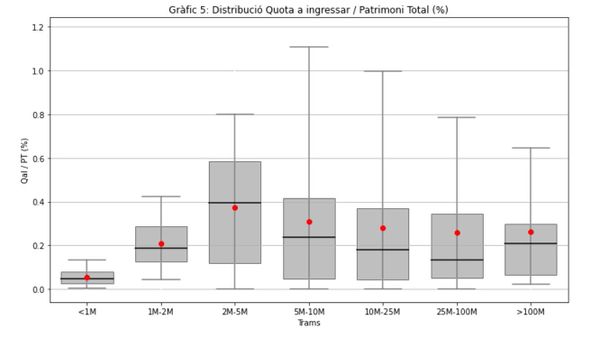

La Taula 4 i el Gràfic 5 ens donen una fotografia de l’heterogeneïtat en el rati “Quota a ingressar/Patrimoni.” Utilitzant com a informació de base els valors d’aquest rati per a cada individu, presenten, per a cada tram de patrimoni, els següents estadístics: (i) la mediana o percentil 50 (representada en el gràfic per la línia horitzontal dintre del rectangle), (ii) els percentils 25 i 75 (bases superiors i inferiors del rectangle), (iii) els percentils 5 i 95 (línies horitzontals als extrems).13 A més en el gràfic 4 també es presenta la mitjana, que ja apareixia en la Taula 3 (cercle vermell).

| TAULA 4. Distribució del Rati “Quota a Ingressar / Patrimoni” | ||||||

| Trams | P5 | P25 | P50 | P75 | P95 | P75/P25 |

| < 1M | 0,004 % | 0,024 % | 0,047 % | 0,080 % | 0,133 % | 3,3 |

| 1M-2M | 0,042 % | 0,125 % | 0,188 % | 0,288 % | 0,424 % | 2,3 |

| 2M-5M | 0,000 % | 0,121 % | 0,394 % | 0,584 % | 0,800 % | 4,8 |

| 5M-10M | 0,000 % | 0,048 % | 0,239 % | 0,418 % | 1,108 % | 8,7 |

| 10M-25M | 0,000 % | 0,045 % | 0,179 % | 0,370 % | 0,998 % | 8,4 |

| 25M-100M | 0,0002 % | 0,052 % | 0,134 % | 0,344 % | 0,786 % | 6,6 |

| > 100M | 0,006 % | 0,066 % | 0,209 % | 0,299 % | 0,716 % | 4,6 |

La Taula 4 i Gràfic 5 fan paleses les grans diferències, dintre de cada tram, en el percentatge del patrimoni pagat en concepte d’IP. Prenguem com exemple el tram de patrimoni entre 5 i 10 milions. Dintre d’aquest tram hi ha més d’un 5% de contribuents que acaben no pagant res en concepte d’IP (el percentatge exacte és un 8,78%) . En el mateix tram de patrimoni, un 5% dels contribuents paguen un percentatge superior al 1,1%. Donat el nivell de patrimoni això pot suposar una diferència de més de 100 mil euros anuals, any rere any, entre dos contribuents amb idèntic patrimoni. Aquestes diferències per nivells similars de patrimoni queden reflectides en el rati interquartil P75/P25 presentat a la columna de la dreta, així com

13 En el cas del tram de més de 100M, i en comptes dels percentils 5 i 95 es presenten les mitjanes per als 20 individus amb valors més alts i més baixos del rati considerat, a fi de no violar la restricció de confidencialitat.

en la gran “dispersió vertical” per a cada tram que s’observa en el gràfic 5 a partir del tercer tram.

Creiem que és interessant comentar que el caràcter parcialment regressiu de l’IP que s’identificava a partir de les mitjanes a la Taula 3 s’observen també quan ens restringim a percentils concrets. Per exemple, si ens focalitzem en el 5% de contribuents que paguen un percentatge més alt del seu patrimoni dintre de cada tram (columna P95), veiem que aquest percentatge és del 1,1% per nivells de patrimoni entre 5 i 10 milions, un percentatge significativament més alt que el 0,72% en el cas de patrimonis superiors als 100M.

La Taula 5 i el corresponent Gràfic 6 presenten informació anàloga per al rati “Patrimoni exempt /Patrimoni.”

| TAULA 5. Distribució del Rati “Patrimoni Exempt / Patrimoni” | ||||||

| Trams | P5 | P25 | P50 | P75 | P95 | P75/P25 |

| < 1M | 0,0 % | 2,2 % | 9,3 % | 16,8 % | 32,2 % | 7,6 |

| 1M-2M | 0,0 % | 5,3 % | 11,8 % | 20,8 % | 44,3 % | 3,9 |

| 2M-5M | 0,0 % | 6,1 % | 13,2 % | 55,8 % | 88,2 % | 9,2 |

| 5M-10M | 0,0 % | 5,5 % | 58,3 % | 81,6 % | 96,1 % | 15,1 |

| 10M-25M | 0,80 % | 25,9 % | 73,5 % | 88,9 % | 97,8 % | 3,4 |

| 25M-100M | 0,86 % | 46,1 % | 80,1 % | 92,5 % | 98,5 % | 2,0 |

| > 100M | 0,01 % | 53,5 % | 76,2 % | 92,0 % | 98,9 % | 1,7 |

Tant la Taula 5 com el Gràfic 6 apunten a diferències molt grans en el percentatge de patrimoni exempt dintre d’un mateix tram, a més de les fortes diferències entre trams ja comentades anteriorment. La taula també deixa clar que, més enllà d’aquesta dispersió, un percentatge molt alt de contribuents en els trams més alts de patrimoni aconsegueix eximir una part important del seu patrimoni. També observem com el percentatge de patrimoni exempt arriba a valors propers al 100% en els percentils més alts a partir de 5M de patrimoni.

Aquests alts percentatges de patrimoni exempt queden després reflectits en base imposables i quotes a ingressar molt reduïdes en relació al patrimoni.

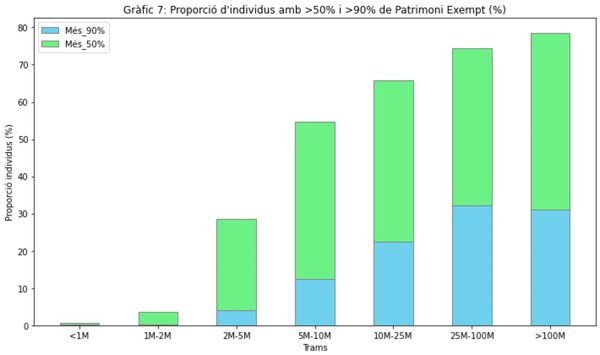

El Gràfic 7 complementa aquesta informació presentant, per a cada tram de patrimoni, el percentatge de contribuents amb un percentatge de patrimoni exempt superior al 50%, i dintre d’aquests, la fracció amb un percentatge exempt per sobre del 90%. Observem que per als dos trams de patrimoni més alts, aproximadament 3/4 parts dels contribuents eximeixen més del 50% del seu patrimoni, i 1/3 part n’eximeixen més del 90%. En contrast, en els dos trams de patrimoni més baixos només una fracció negligible dels contribuents poden eximir més del 50% del seu patrimoni.

| TAULA 6. Distribució del Rati “Quota íntegra reduïda / Quota íntegra” | |||||

| Trams | P5 | P25 | P50 | P75 | P95 |

| < 1M | 100 % | 100 % | 100 % | 100 % | 100 % |

| 1M-2M | 100 % | 100 % | 100 % | 100 % | 100 % |

| 2M-5M | 27,1 % | 100 % | 100 % | 100 % | 100 % |

| 5M-10M | 20,0 % | 45,9 % | 100 % | 100 % | 100 % |

| 10M-25M | 20,0 % | 29,6 % | 100 % | 100 % | 100 % |

| 25M-100M | 20,0 % | 20,0 % | 77,7 % | 100 % | 100 % |

| > 100M | 20,0 % | 20,0 % | 20,5 % | 100 % | 100 % |

La Taula 6 resumeix la distribució del rati “Quota íntegra reduïda/Quota íntegra” i ens permet veure en quina mesura els contribuents de diferents trams de patrimoni es beneficien del topall del 60%.14 Observem que aquest topall és irrellevant per als dos trams de patrimoni més baixos, on no s’observen reduccions. A partir del tercer tram, entre 2M-5M, un petit percentatge dels contribuents ja es beneficien d’una reducció de la quota íntegra. Aquest percentatge de beneficiaris va augmentant per a trams de patrimoni més alts, i és més gran del

14 Veure Libro Blanco de la Reforma Fiscal (Instituto de Estudios Fiscales (2022)) per evidència consistent amb la presentada en aquest apartat.

50% per als dos trams superiors. De fet en aquests dos trams un percentatge significatiu de contribuents paguen la quota mínima obligatòria, que correspon a un 20% de la quota íntegra (per tant es beneficien d’una reducció del 80% en aquesta). Aquests contribuents tenen ingressos relativament baixos comparats amb el seu elevat patrimoni, la quals cosa els permet eludir bona part del que haurien de pagar en absència del topall del 60%.

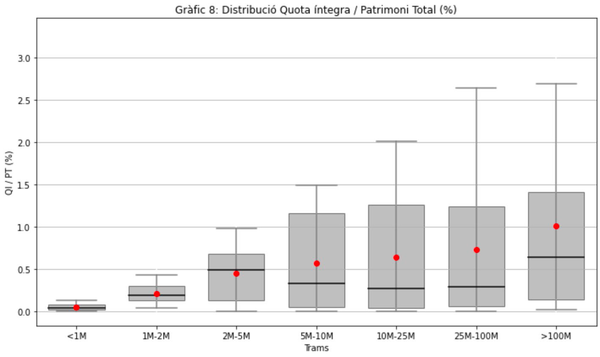

El Gràfic 8 resumeix, per a cada tram de patrimoni, la distribució del rati “Quota íntegra/Patrimoni Total”. Donat que la quota íntegra no inclou les reduccions associades al topall del 60%, el rati anterior ens indica el percentatge del patrimoni que es pagaria en absència d’aquest topall. Dues observacions semblen pertinents. En comparació al gràfic 5 (que presenta la mateixa informació però tenint en compte la reducció associada al topall del 60%) veiem que la dispersió per a cada tram és ara molt més gran, i augmenta amb el nivell de patrimoni. Eliminat el topall del 60%, aquesta forta dispersió prové principalment de les diferències en el percentatge de patrimoni exempt entre contribuents amb patrimoni semblant (veure Gràfic 6). D’altra banda veiem que a l’eliminar el topall del 60% l’impost recupera una lleugera progressivitat si prenem la mitjana (cercle vermell) per a cada tram com a referència, però no si fem servir la mediana (línia horitzontal). Aquest aparent augment de la progressivitat es deu al fet que individus amb patrimoni molt alt no exempt ara paguen molt més en concepte d’IP. Cal emfatitzar, però, que l’eliminació del 60% no impedeix que la majoria dels individus amb patrimonis molt alts paguin un percentatge inferior al 0,5%, gràcies a l’exempció de bona part del seu patrimoni.

En resum: el topall del 60 % contribueix en certa mesura a reduir la inequitat en la càrrega fiscal dintre de cada tram de patrimoni, tot i que en certa mesura contribueix a la manca de progressivitat de l’impost per als patrimonis alts.

5. Simulacions d’un Impost de Patrimoni Alternatiu

En aquest apartat presentem estimacions de la recaptació per IP a Catalunya suposant un disseny alternatiu de l’impost. Les modificacions proposades pretenen eliminar les fortes distorsions que hem identificat més amunt, associades al disseny actual.

El nostre càlcul suposa que els patrimonis declarats són els mateixos que es van declarar el 2022, és a dir, fem abstracció del possible efecte que un canvi en el disseny de l’impost tindria en les declaracions, ja sigui com a conseqüència de canvis en el patrimoni declarat per part d’alguns contribuents, o de canvis en el conjunt d’individus que presenten la declaració si el canvi en el disseny de l’impost provoqués canvis de residència fiscal (en una o altra direcció).15 Cal, per tant, prendre’s les estimacions que es presenten a continuació amb una molta prudència i com a referència, no com a prediccions dels efectes que tindria una hipotètica reforma com la plantejada.

El primer disseny alternatiu que considerem està inspirat en la proposta que va fer per a Catalunya Gabriel Zucman, professor de la Paris School of Economics i UC Berkeley, i conegut defensor de l’impost de patrimoni i de la lluita contra l’evasió fiscal, durant una visita recent al nostre país.16 La proposta Zucman té un mínim exempt de 10 milions (en substitució dels 500 mil euros actuals) sense que hi hagi més exempcions, i sense cap topall a la quota íntegra (en comptes del topall del 60% actual).

A la Taula 7 presentem els resultats de la nostra simulació per a tres configuracions alternatives dels tipus de gravamen marginals. En tots els casos els trams de patrimoni per sota de 10M estan exempts, però suposem diferents configuracions de tipus marginals per als trams que hem associat amb els rics (10M-25M), súper-rics (25M-100M) i mega-rics (>100M). L’estructura de tipus per a cada cas apareix a la part superior de cada columna. Cal emfatitzar que en tots els casos considerats els tipus marginals són significativament inferiors als vigents actualment per als trams corresponents. Malgrat aquest fet, observem com sota la primera configuració de tipus considerada (0,5%-1%-1,5%) la recaptació estimada arriba a un 77% de la recaptació real del 2022. Quan considerem tipus marginals lleugerament més alts (segona i tercera columna) la recaptació estimada supera la real en un 6% i 22% respectivament.

| Taula 7. Simulacions Proposta Zucman | |||

| [0,5% 1% 1,5% ] | [1% 1% 2%] | [1% 1,5% 2%] | |

| Recaptació estimada | 475,5 M | 610,5 M | 743,3 M |

| % de recaptació 2022 | 77,9% | 106,1 % | 122,4 % |

15 Els dissenys fiscals alternatius perjudicarien les grans fortunes empresarials que actualment disposen de mecanismes per no pagar l’IP, i tendirien a beneficiari a alts directius, professionals molt qualificats i en general a la classe mitjana i mitjana-alta que viu de rendes del treball.

16 Gabriel Zucman va fer aquesta proposta de manera informal durant un sopar en petit comitè en el marc d’una visita recent a Barcelona, convidat pel Departament d’Economia de la Universitat Pompeu Fabra. El Professor Zucman ens ha donat autorització expressa per esmentar la seva proposta. En aquesta reunió el Professor Zucman va referir-se al model de l’IP vigent actualment a Catalunya com a “antiquat” i “absurd,” per tots els forats legals que permeten que els més rics acabin pagant menys. Veure Saez i Zucman (2019) per a un resum divulgatiu d’algunes de les recerques de Zucman en aquest camp.

Així, posant per cas la segona configuració, es podria recaptar una quantitat similar a l’actual a través de l’Impost de Patrimoni amb l’aportació de tan sols 3113 contribuents (enlloc dels 85123 individus que actualment tenen una quota a ingressar positiva). De mitjana, aquests 3113 contribuents passarien de pagar un 0,27% del seu patrimoni total a pagar un 0,76% del mateix, mentre que el patrimoni de la resta quedaria exempt.

| Taula 8. Simulacions Proposta Zucman Ampliada | ||

| [0,5% 0,75% 1% 1,25% ] | [0,1% 0,5% 0,75% 1% 1,25%] | |

| Recaptació estimada | 627,2 M | 665,2 M |

| % de recaptació 2022 | 102,7 % | 108,9 % |

A la Taula 8, presentem les estimacions per a dues versions modificades de la proposta Zucman, que amplien la base de l’impost a trams de patrimoni més baixos, la qual cosa permet generar una recaptació semblant a l’obtinguda el 2022 amb un tipus marginal superior del 1,25%, més baix que en les propostes considerades més amunt. La primera columna suposa un impost que grava els patrimonis per sobre de 5M, amb uns tipus marginals que augmenten 25 punts bàsics tram a tram. Aquest disseny permet una recaptació que supera en un 2,7 % l’obtinguda el 2022. A la segona columna suposem la mateixa estructura de tipus, però ara ampliant la base de l’impost al tram entre 2M i 5M, amb un tipus marginal del 0,1 % per a aquest tram inicial. En aquest cas la recaptació estimada suposa un augment del 8,9 % respecte l’obtinguda el 2022. D’aquesta manera, en el cas de la primera columna, només 7419 individus veurien el seu patrimoni gravat; aquests individus actualment paguen de mitjana un

0.28 % del seu patrimoni, i passarien a pagar-ne un 0.55 %. Pel que fa al darrer escenari, serien 23231 contribuents a pagar l’IP, passant d’abonar un 0.31% a un 0.41%, de mitjana.

6. Conclusions

L’Impost sobre el Patrimoni es presenta sovint pels seus defensors com un instrument redistributiu que grava una manifestació clara de la capacitat econòmica dels individus --el patrimoni-- que no sempre té un reflex en la renda. L’evidència presentada en aquest treball, basada en l’anàlisi de les autoliquidacions individuals de l’IP a Catalunya per a l’exercici 2022, qüestiona frontalment aquesta justificació de l’impost, donat el seu disseny i implementació actuals en el nostre país. L’exempció plena dels “actius empresarials” i el topall a la quota en funció dels ingressos totals del subjecte passiu ofereixen dos mecanismes, sovint complementaris, a través dels quals individus amb un patrimoni molt alt acaben pagant una quota negligible o fins i tot nul·la en concepte d’IP. D’altra banda, els alts tipus marginals de l’IP vigents a Catalunya tenen com a conseqüència que individus amb rendes de treball altes, i que han acumulat un patrimoni significatiu com a resultat del seu estalvi --en comptes d’haver heretat una participació en una possiblement gran i valuosa “empresa familiar”-- s’enfrontin a alts pagaments en concepte de l’IP, any rere any, malgrat que les rendes que estan a l’origen d’aquests estalvis acumulats ja van estar subjectes a l’IRPF quan van ser generades.

El nostre treball fa palès que el sistema d’exempcions i topalls a la quota de l’IP té com a conseqüència que el percentatge del patrimoni efectivament pagat sigui, de mitjana, més baix

per als trams de patrimoni més alts, convertint l’impost en parcialment regressiu. D’altra banda, difícilment es pot qualificar l’IP com un impost equitatiu, ja que les diferències en les circumstàncies individuals fan que contribuents amb patrimonis molt semblants o fins i tot idèntics acabin tributant, any rere any, quantitats molt diferents.

A través de simulacions, hem demostrat com un disseny alternatiu de l’IP sense les distorsions generades per les exempcions d’actius empresarials i el topall a la quota pagada, podria generar una recaptació semblant o superior a l’actual, fins i tot amb uns tipus de gravamen significativament més baixos que els vigents actualment a Catalunya. Una reforma de l’impost en aquesta direcció garantiria la seva equitat i progressivitat, no penalitzaria els estalvis dels assalariats, i tancaria les portes --ara obertes de bat a bat-- a l’elusió de l’impost per parts dels grans patrimonis invertits en “empreses familiars.”

A més considerem que és important remarcar que la manca d’equitat de l’impost és, molt probablement, més gran que el que reflecteixen els nostres resultats. La raó és ben senzilla: a efectes de l'IP les participacions en empreses no cotitzades no es valoren pel seu valor de mercat (com en l'impost sobre successions i donacions), sinó d'acord amb els criteris de valoració que estableix la llei de l'impost sobre el patrimoni i que solen comportar una valoració inferior. Així, per exemple, el criteri de valoració de les participacions segons el valor teòric comptable o patrimoni net no té en compte que alguns actius de la societat, com ara immobles o participacions en altres societats, poden tenir un valor en llibres molt inferior al seu valor de mercat.17

Referències

Durán-Sindreu, Antonio i Guillem López-Casasnovas (2020): “La tributación del patrimonio no afecto a actividades económicas propiedad de persones jurídicas,” en Martínez-Vázquez i Lago Peñas (eds.), Desafíos Pendientes de la Descentralización en España, Instituto de Estudios Fiscales.

Foment del Treball (2024): Resum de conclusions i Propostes per a la Reforma del Sistema Fiscal de Catalunya.

Generalitat de Catalunya (2020): Memòria Tributària de l’Impost sobre el Patrimoni de l’Exercici 2016, Direcció General de Tributs i Joc.

Gil Maciá, Lorenzo (2018): La Exención del Patrimonio Empresarial y Profesional en el Impuesto sobre el Patrimonio, Editorial Aranzadi.

Instituto de Estudios Fiscales (2022): Libro Blanco sobre la Reforma Tributaria

17 A tot això cal afegir l’existència d’actius no afectes a l’activitat econòmica (immobles, vehicles, actius financers, etc.) de titularitat empresarial i que es poden camuflar com a part del patrimoni exempt.

Veure Durán-Sindreu i López-Casasnovas (2020) per una discussió detallada sobre aquesta problemàtica.

Saez, Emmanuel, i Gabriel Zucman (2019): The Triumph of Injustice: How the Rich Dodge Taxes and How to Make Them Pay. WW Norton & Company.

Tovillas Morán, José Mª (2002): Exenciones en el Impuesto sobre el Patrimonio, Marcial Pons.

Document information

Published on 10/06/24

Submitted on 30/05/24

Licence: CC BY-NC-SA license

Share this document

Keywords

claim authorship

Are you one of the authors of this document?