| Line 12: | Line 12: | ||

La majoria de problemes ambientals són “costos externs”: no recauen sobre els que prenen les decisions que els provoquen. Com a resultat es donen problemes d’eficiència i d’equitat. Una eina potent per actuar front aquesta problemàtica és la fiscalitat ambiental. Catalunya ha estat capdavantera en fiscalitat sobre els residus i sobre l’aigua, però no així en altres àmbits (sòl, contaminació atmosfèrica, etc.), on hi ha un ampli recorregut. La contribució descriurà la situació de partida i plantejarà algunes possibilitats d’actuació en matèria de fiscalitat ambiental. | La majoria de problemes ambientals són “costos externs”: no recauen sobre els que prenen les decisions que els provoquen. Com a resultat es donen problemes d’eficiència i d’equitat. Una eina potent per actuar front aquesta problemàtica és la fiscalitat ambiental. Catalunya ha estat capdavantera en fiscalitat sobre els residus i sobre l’aigua, però no així en altres àmbits (sòl, contaminació atmosfèrica, etc.), on hi ha un ampli recorregut. La contribució descriurà la situació de partida i plantejarà algunes possibilitats d’actuació en matèria de fiscalitat ambiental. | ||

| − | |||

El sistema econòmico-social no és un sistema aïllat sinó que forma part de la natura i està en constant interacció amb aquesta, provocant sovint efectes negatius que en economia s’han denominat costos externs o externalitats negatives. Els agents econòmics prenen decisions que afecten a terceres persones sense tenir en compte aquests efectes i això genera problemes d’eficiència atès que les decisions només tenen en compte una part dels costos –els que recauen sobre els que prenen les decisions– i també problemes d’equitat ja que els efectes de la degradació ambiental no recauen igualment sobre tothom i de vegades es desplacen a altres territoris i/o a les generacions futures. | El sistema econòmico-social no és un sistema aïllat sinó que forma part de la natura i està en constant interacció amb aquesta, provocant sovint efectes negatius que en economia s’han denominat costos externs o externalitats negatives. Els agents econòmics prenen decisions que afecten a terceres persones sense tenir en compte aquests efectes i això genera problemes d’eficiència atès que les decisions només tenen en compte una part dels costos –els que recauen sobre els que prenen les decisions– i també problemes d’equitat ja que els efectes de la degradació ambiental no recauen igualment sobre tothom i de vegades es desplacen a altres territoris i/o a les generacions futures. | ||

Latest revision as of 12:18, 12 July 2018

Abstract

La majoria de problemes ambientals són “costos externs”: no recauen sobre els que prenen les decisions que els provoquen. Com a resultat es donen problemes d’eficiència i d’equitat. Una eina potent per actuar front aquesta problemàtica és la fiscalitat ambiental. Catalunya ha estat capdavantera en fiscalitat sobre els residus i sobre l’aigua, però no així en altres àmbits (sòl, contaminació atmosfèrica, etc.), on hi ha un ampli recorregut. La contribució descriurà la situació de partida i plantejarà algunes possibilitats d’actuació en matèria de fiscalitat ambiental.

El sistema econòmico-social no és un sistema aïllat sinó que forma part de la natura i està en constant interacció amb aquesta, provocant sovint efectes negatius que en economia s’han denominat costos externs o externalitats negatives. Els agents econòmics prenen decisions que afecten a terceres persones sense tenir en compte aquests efectes i això genera problemes d’eficiència atès que les decisions només tenen en compte una part dels costos –els que recauen sobre els que prenen les decisions– i també problemes d’equitat ja que els efectes de la degradació ambiental no recauen igualment sobre tothom i de vegades es desplacen a altres territoris i/o a les generacions futures.

Dins la disciplina econòmica hi ha gairebé consens en què davant de situacions de costos externs es justifica la intervenció pública per evitar –o com a mínim reduir– aquests costos. La forma més tradicional d’intervenció ha estat la regulació normativa, és a dir, establir què poden i què no poden fer empreses i consumidors i sancionar, administrativa o penalment, a aquells que no compleixen amb les normes. Les regulacions poden anar des de prohibicions estrictes de l’ús de determinades substàncies o certes tecnologies a l’establiment de límits d’emissió de substàncies contaminants a les aigües o a l’atmosfera.

Els instruments econòmics de política ambiental no fixen què s’ha de fer, sinó que la idea és generar canvis de comportament a partir d’incentius o desincentius econòmics. Aquests incentius o desincentius econòmics no s’han de veure tant com instruments de política ambiental millors i alternatius a les normatives, sinó més aviat com a complementaris. En tot cas, en cada cas concret s’ha de veure quin instrument –o normalment quina combinació d’instruments– és el més adequat.

La fiscalitat o tributació ambiental consisteix en aplicar el principi “qui contamina, paga” o més en general “qui provoca degradació ambiental, paga” i és l’exemple més clar d’instrument econòmic, encara que hi ha molts altres exemples, com ara els sistemes de dipòsit-devolució-retorn, els permisos de contaminació negociables o els subsidis.

La fiscalitat ambiental introdueix un nou objectiu al sistema fiscal que s’afegeix als objectius tradicionals de recaptar diners per finançar béns públics i d’intervenir amb finalitats redistributives. Per una revisió recent dels avantatges dels impostos ambientals en el cas de la política front al canvi climàtic (però que es pot estendre a altres problemes ambientals) pot consultar-se Baranzini et al. (2017).

Les decisions de consumidors i empreses depenen dels costos monetaris de les diferents alternatives. En absència de política ambiental, aquests costos són insensibles als impactes ambientals que no afecten al compte de resultats de les empreses ni als preus que han de pagar els consumidors. Els impostos ambientals internalitzen costos en el sentit de que els costos socials comporten costos privats pels que prenen les decisions que els provoquen. Tanmateix, tot i que gran part de l’economia ambiental teoritza sobre els impostos ambientals com una forma d’intervenció per fixar els preus “correctes”, una postura més modesta –i més realista– és conceptualitzar aquests impostos com una forma de dur a uns preus “corregits” (respecte als que existirien sense intervenció) que permeten millorar la situació ambiental segons els objectius fixats per les decisions polítiques, que poden ser més o menys ambicioses (Martínez Alier i Roca Jusmet, 2015; Common i Stagl, 2008).

La frontera entre els impostos ambientals i la resta d’impostos no és del tot clara. L’Agència Europea del Medi Ambient (EEA, 2016), com també Eurostat en les seves estadístiques (Eurostat, 2018), utilitzen la definició utilitzada per les Nacions Unides segons la qual un impost ambiental (environmental tax) es defineix com “un impost que té com a base imposable una unitat física (o una aproximació d’ella) de alguna cosa que té un provat i específic impacte negatiu sobre el medi ambient”.

Aquesta definició és de tipus “objectiu”; no fa referencia al nom de l’impost o als motius de la seva introducció, que podrien ser merament recaptatoris, de forma que s’evita que un mateix impost es qualifiqui o no d’ambiental depenent dels objectius que van portar a la seva introducció; per exemple, en la majoria dels països europeus l’origen dels impostos sobre els carburants dels cotxes poc va tenir a veure amb les preocupacions ambientals, però aquests impostos desincentiven el transport privat en cotxe que provoca molts efectes ambientals negatius (tant globals com locals). Per tant són impostos ambientals i no és estrany que actualment els debats sobre el seu disseny tingui molt en compte els objectius de política ambiental. En aquest sentit, en el context català cal ser conscient que alguns dels impostos ambientals que aquí revisarem es van crear no només –o en alguns casos potser no principalment– per motius ambientals, sinó també per motius recaptatoris, aprofitant la pràctica manca d’activitat estatal en matèria de fiscalitat ambiental.

D’altra banda, el punt d’anàlisi més important no és tant si existeixen o no impostos que entrin en la definició anterior, sinó el seu disseny específic, que els farà més o menys “ambientalment ben dissenyats”. Per exemple, gravar l’ús de l’aigua pot considerar-se que entra sempre en la definició anterior però el més interessant és quins consums són gravats i quins no i com es distribueix la càrrega fiscal (per exemple, si té en compte o no els nivells de contaminació); el mateix podem dir dels impostos que graven l’energia, que poden gravar indiscriminadament a totes les formes d’obtenir energia o diferenciar segons el seu impacte ambiental.

Alguns dels impostos considerats en aquest article s’anomenen cànons, en algun cas segurament per tradició i en altres potser perquè probablement el terme impost és més impopular que el de cànon. Tot i així, en el debat sobre la fiscalitat ambiental no només és important considerar el sistema d’impostos, sinó altres formes de tributació, que en aquest país són bàsicament les taxes i que també poden estar millor o pitjor dissenyades ambientalment (en el context internacional els termes de diferents tributs també són diferents: taxes és l’equivalent dels impostos, però també es parla de charges, fees; levies se sol utilitzar a Gran Bretanya per referir-se genèricament a les diferents figures tributàries). (EEA, 2016).

Un darrer punt a assenyalar és que alguns impostos tradicionals, com l’Impost de Societats o l’Impost de Béns Immobles, que òbviament no són “impostos ambientals” poden “ambientalitzar-se” en el sentit d’introduir alguns elements en forma de desgravacions o diferenciació ambiental que estigui lligat a la política ambiental, per exemple per afavorir determinades inversions o premiar determinats comportaments.

La fiscalitat sobre l’aigua

A Catalunya el cànon de l’aigua grava la utilització de l’aigua i legalment es defineix com a “impost amb finalitat ecològica”. Està vigent des de l’any 2000 i va substituir diverses figures tributàries anteriors. Els ingressos del cànon estan genèricament afectats a l’Agència Catalana de l’Aigua que és qui gestiona els diners recaptats.

La base imposable del cànon de l’aigua és el volum d’aigua consumit, que preferentment ha de mesurar-se directament mitjançant comptadors i, en el seu defecte, ha d’estimar-se. Tanmateix, no tots els usos de l’aigua estan subjectes al cànon. L’excepció més important és la dels usos agraris que en general estan exempts d’aquest impost; això és una gran limitació tenint en compte que en el conjunt de Catalunya la major part de la demanda d’aigua és per usos agraris (Roca i Serrano, 2012). Altres excepcions han anat desapareixent al llarg del temps, com és el cas dels usos municipals.

En el cànon de l’aigua cal distingir dos sistemes de gravamen molt diferents, segons es tracti del cànon que paguen els usos domèstics o el que paguen les activitats econòmiques. Cal remarcar que òbviament el rellevant des del punt de vista dels usuaris de l’aigua no és quant i com paguen en concepte de cànon, sinó quant i com paguen en concepte de preu total de l’aigua, i d’aquest el cànon és només una part –rellevant però minoritària– del preu total. Aquest text se centra en l’aspecte específicament fiscal.

Catalunya és un país amb disponibilitats d’aigua molt limitades, on s’han viscut importants tensions en anys de sequera i on les previsions de canvi climàtic fan preveure més tensions futures. Els preus –i en particular la fiscalitat– tenen un paper clau en una política de gestió de la demanda, incentivant l’estalvi d’aigua.

En aquest sentit, el cànon per usos domèstics té una característica molt interessant: l’impost per unitat augmenta a mesura que augmenta el consum: és el que s’anomena sistema de trams o blocs creixents. Un impost marginal creixent incentiva més l’estalvi en la mesura en que un determinat percentatge d’estalvi comporta una reducció més que proporcional de la factura fiscal. D’altra banda, des del punt de vista de l’equitat, i tenint en compte que un consum mínim d’aigua és una necessitat vital, és clar que cal abaratir els consums més bàsics per reduir els problemes de dificultats de pagament a les famílies en major situació de vulnerabilitat (tot i això, la garantia de subministrament requereix mesures de protecció legal específiques com les que es contemplen en la llei 24/2015 de Catalunya basada en el principi de precaució).

Existeix, doncs, un sistema impositiu basat en blocs creixents que, a més, s’ha anat fent més “progressiu” al llarg del temps. Inicialment el cànon tenia només dos blocs de consum però al 2005 es va afegir un tercer tram i al 2012 un quart tram. A més, les diferències de tipus impositiu entre els diferents trams han tendit a augmentar o, en altres termes, els augments impositius han estat més importants pels consums més elevats.

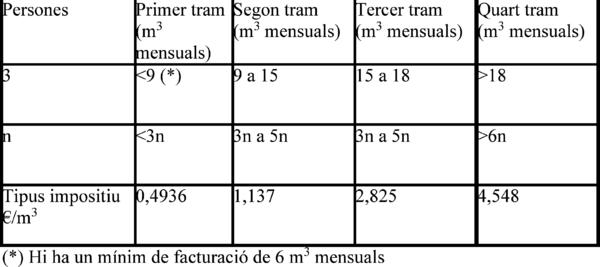

La situació actual és de quatre trams de consum. El primer tram, el més bàsic, agafa com a referència un consum de 100 litres per persona i dia i una unitat domèstica de 3 persones, de forma que es concreta en un consum equivalent a 9m3 mensuals. El quart tram, molt penalitzador, afecta als consums superiors als 18m3 mensuals, que per a una família de 3 membres correspon a 200 litres per persona i dia, i està gravat amb un tipus impositiu que és prop de deu vegades més gran que el primer tram. En el quadre següent es poden veure els tipus impositius vigents l’any 2017:

Com es pot veure en el quadre, els trams s’ajusten per tenir en compte la grandària de la unitat familiar quan aquesta supera els 3 membres, ja que òbviament que els consums siguin més o menys bàsics s’ha de mesurar tenint en compte quanta gent viu a cada llar. Tanmateix, la diferenciació actual entre consums bàsics i menys bàsics és actualment poc “afinada” perquè tracta igual a totes les unitats familiars de 3 o menys membres, quan és obvi que, per exemple, un consum total de 300 litres diaris per una persona que viu sola és molt elevat. D’altra banda, i per motius recaptatoris, el cànon té un mínim de facturació 6m3 mensuals, la qual cosa provoca que els preus marginals siguin zero per nivells de consum inferiors, i això no afavoreix l’estalvi.

Els aspectes anteriors podrien millorar-se però en qualsevol cas el cànon de l’aigua ha tingut un paper important –i cada vegada més important, en penalitzar els consums domèstics elevats. Les dades de l’observatori de preus de l’ACA ho evidencien. Així, podem veure, per exemple, que per l’any 2017 el preu mitjà del servei (cobrat per les companyies subministradores) per les famílies a Catalunya era de 1,65 €/m3 per un consum de 6m3 mensuals i de només 1,475 €/m3 per un consum de 20m3, mentre que el cànon mitjà era de 0,487 i 1,423 €/m3(Agència Catalana de l’Aigua, 2018, p.14 i 16) pels dos nivells de consum anteriors respectivament.

Pel que fa als usos no domèstics, ja hem assenyalat la situació –molt qüestionable i que al nostre entendre caldria revisar– de l’exempció per a la major part d’usos agraris. Un gravamen sobre els usos agraris encara que fos de quantia mínima –és a dir, amb un coeficient molt reductor que podria augmentar encara que fos molt lentament– donaria un important senyal econòmic per l’estalvi.

Pel que fa a la resta d’activitats es poden diferenciar dos tipus de situacions. D’una banda, hi ha els establiments que estan sotmeses a un tipus de gravamen que només depèn de quanta aigua utilitzen. L’any 2017 el tipus impositiu total per aquestes establiments era de 0,614 €/m3. En segon lloc, hi ha els establiments que paguen en funció de la contaminació que generen aplicant el principi “qui més contamina, més paga”. Aquesta és una característica fonamental des del punt de vista ambiental ja que crea incentius econòmics a reduir la contaminació, ja que aquesta reducció es tradueix en una reducció de la càrrega fiscal.

El sistema de tipus impositius individualitzats s’aplica depenent del sector econòmic i del nivell de consum d’aigua. En termes generals, podem dir que les instal·lacions més problemàtiques en termes de contaminació de les aigües pel seu volum i/o càrrega contaminant estan afectades per aquest sistema.

Més en concret, les empreses afectades per aquest sistema han de pagar el cànon separat en dos components. El primer, i que representa una menor quantia, és un component general de tipus fix (al 2017, 0,1654 €/m3). El segon, o component específic, és un tipus individualitzat segons els valors de determinats paràmetres de contaminació que s’han de declarar de forma directa. Les empreses afectades per aquest sistema han de fer una declaració de càrrega contaminant. Cada quatre anys que ha de revisar-se si es donen canvis importants en els processos productius que afectin a la contaminació.

El cànon estableix un “preu unitari” (Pui) per a cada unitat de cada un dels paràmetres de contaminació. Així, si la concentració del paràmetre és Ci, el tipus impositiu individual o quantitat a pagar per m3 és (deixem de banda possibles coeficients de reducció establerts en la normativa):

on i correspon als sis diferents paràmetres de contaminació. Aquests paràmetres amb el seu preu unitari (2017) són els següents:

.

| Concepte | Tipus | Unitats |

| Matèries en suspensió | 0,50115 | euros/kg |

| Matèries oxidables | 1,0023 | euros/kg |

| Sals solubles | 8,0198 | Euros/Sm3/cm |

| Matèries inhibidores | 11,8889 | euros/Kequitox |

| Nitrogen | 0,7610 | euros/kg |

| Fòsfor | 1,5222 | euros/kg |

En resum, el cànon de l’aigua de Catalunya és un impost molt consolidat i que té una important funció ambiental, tant per estimular un ús més eficient de l’aigua com, en el cas industrial, per incentivar reduccions de la càrrega contaminant. Les millores que podrien fer-se a nivell domèstic tenen a veure sobretot amb adaptar millor els trams de consum a les característiques de les diferents llars i en el consum no domèstic en revisar el tractament que té el sector agrari. En els dos casos podria pensar-se en la possibilitat d’introduir coeficients penalitzadors del consum d’aigua en períodes de sequera com una mesura per estimular econòmicament l’estalvi d’aigua.

La fiscalitat sobre els residus

El Decret Legislatiu 1/2009, de 21 de juliol, pel qual s’aprova el Text refós de la Llei reguladora dels residus (art. 10.2) estableix que “s’han d’establir mesures econòmiques i fiscals orientades a promoure la reducció de la producció de residus, el tractament per reduir-ne la perillositat, la valorització material i el reciclatge”. Això suposa un marc que possibilita i convida a l'adopció d'iniciatives de fiscalitat en matèria de residus a Catalunya.

La primera qüestió a comentar té a veure amb els impostos sobre l’abocament i la incineració de residus. A diferència del que passa en un gran nombre de països europeus, a Espanya no hi ha cap impost estatal sobre l'abocament o la incineració de residus. En aquest context, Catalunya fou pionera l’any 2004 en gravar l’abocament i incineració de residus municipals. En l’actualitat, els cànons es troben regulats a la Llei 8/2008, de 10 de juliol, de finançament de les infraestructures de gestió dels residus i dels cànons sobre la disposició del rebuig dels residus.

El tipus impositiu a 2018 és de 35,60 €/t per a l’abocament i de 17,80 €/t per a la incineració de residus municipals, i aquest mateix exercici es preveu una recaptació de gairebé 60 milions d’euros (Junta de Govern del Fons de Gestió de Residus, 2017).

Es tracta d'un impost finalista que paguen sobretot els ens locals i la recaptació del qual es destina al Fons de Gestió de Residus, adscrit a l’Agència de Residus. La majoria dels recursos es retornen als ens locals d’acord amb diferents criteris que s’aproven anualment. Aquests conceptes, tot i que han anat variant amb els anys, inclouen conceptes com la recollida selectiva i el tractament de la fracció orgànica, el tractament de reducció de la quantitat o millora de la qualitat del rebuig destinat a dipòsit controlat o a valorització energètica, la gestió de residus especials en petites quantitats, l’autocompostatge o el foment de la bossa compostable. El retorn per recollida selectiva de fracció orgànica depèn de la seva qualitat, mitjançant un factor multiplicador que augmenta (fins a 3) o redueix (fins a 0) l’import base segons el nivell d’impropis.

Es tracta d’un impost ben concebut, ja que els ens locals perceben un doble incentiu. Per una banda, s’estalvien el pagament del cànon si deixen de portar residus a abocadors o incineradores, i per altra, cobren el retorn del cànon en funció dels diferents conceptes enumerats, relacionats amb la recollida selectiva o el tractament.

Tot i que és difícil discriminar l’efecte del cànon dels d’altres polítiques concurrents de residus, es va constatar que en el període anterior a la seva aprovació (1996-2003), el nombre mitjà de nous municipis que anualment implantaven a la recollida selectiva de matèria orgànica fou de 17,3, mentre que en el període immediatament posterior (2004-2010) aquesta xifra s’elevà fins a 79,1 (Puig, González, 2012).

La Llei 5/2017, del 28 de març, de mesures fiscals, administratives, financeres i del sector públic introduí una interessant modificació, consistent en l’aprovació de la trajectòria que seguiran els tipus impositius del cànon fins a 2020, donant una senyal clara als ens locals, en penalitzar els municipis que no redueixin la quantitat de residus que va a parar a abocadors i incineradores. L’any 2020 els tipus arribaran a situar-se en 47,10 €/t pels residus municipals destinats a dipòsit controlat i en 23,60 €/t pels residus municipals destinats a incineració, als quals s’arribarà esglaonadament.

Altres millores possibles serien reforçar els incentius a la qualitat dels materials recollits selectivament i disminuir les aportacions al tractament de la fracció resta, ja que està en vies de generalitzar-se i per tant cada cop és menys necessari incentivar aquest tractament.

A diferència del que succeí amb els residus municipals, Catalunya no fou pionera a l’Estat en gravar l’abocament de residus industrials o de residus de la construcció, impostos que foren introduïts amb posterioritat (i diversos anys suspesos per decisió de la pròpia Generalitat, en el segon cas). Són impostos respectivament de 18,5 €/t i 3 €/t, que admetrien recorreguts a l’alça, considerant el que es paga en altres països.

Com altra forma de política fiscal per reduir la generació de residus, alguns països o regions disposen d’impostos sobre la fabricació o consum de productes que ocasionen directament o indirecta una generació important de residus. Amb la imposició es persegueix internalitzar els seus costos ambientals i reduir-ne la demanda. Com a exemples es podrien citar l’impost sobre bosses de plàstic existent a Irlanda, l’impost sobre piles existent a Bèlgica, l’impost sobre diferents envasos existent a Noruega, els impostos danesos sobre estris de cuina d'un sol ús, els impostos belgues sobre maquinetes d'afaitar o càmeres fotogràfiques d'un sol ús, o altres sobre l'ús de paper, pneumàtics, pintures, olis minerals, etc.

En el cas espanyol, no hi ha experiències a nivell estatal. No obstant això, l'adopció d’impostos com els dels anteriors exemples podria ser viable i de fet Andalusia i Cantàbria tenen impostos sobre el consum de bosses de plàstic. A Catalunya no hi ha, en canvi, cap impost sobre productes justificat per la seva generació de residus. Sí que es va proposar amb força durant els anys 2008-2009 la introducció d’un impost sobre les bosses de plàstic d’un sol ús que a altres indrets ha tingut una efectivitat ràpida i radical (p.e. a Irlanda). Tanmateix, no hi va haver suficient valentia política i la proposta es va reconvertir en un acord voluntari pel qual grans empreses distribuïdores es comprometien a introduir mecanismes per reduir el seu ús. Certament això va dur a una reducció molt significativa durant els anys següents, però més lenta i parcial del que hagués representat la introducció d’un impost específic.

En l’àmbit de la fiscalitat dels residus també és molt rellevant el potencial existent a nivell municipal, per la via del disseny de les taxes d’escombraries, però aquesta qüestió s’adreça més avall en l’apartat dedicat a les hisendes locals.

La fiscalitat sobre la contaminació atmosfèrica

En el terreny de la contaminació atmosfèrica les iniciatives a Catalunya han estat molt menys rellevants que en el cas de l’aigua i la seva contaminació i dels residus sòlids. Cal diferenciar dos terrenys molt diferents. El primer és el de la contaminació local-regional i el segon és el de la contaminació global lligada al problema del canvi climàtic, on és obvi que el marc ideal d’actuació és internacional o fins i tot global, però sobre el qual també pot actuar-se en escales més reduïdes.

Pel que fa als problemes de contaminació local-regional, la primera iniciativa en aquest sentit va ser molt recent (molt més recent que en altres comunitats autònomes). A finals de l’any 2014 van introduir-se dos gravàmens sobre contaminació atmosfèrica (Llei 12/2014, del 10 d’octubre).

El primer d’aquests gravàmens afecta a les indústries i té com a base imposable les quantitats emeses a l’atmosfera d’òxids de sofre, nitrogen, partícules i carboni orgànic total, sempre que els focus d’emissió superin determinades quantitats anuals. En concret els llindars a partir dels quals s’aplica l’impost per cada un d’aquests quatre contaminants es van establir en 150 tones anuals de diòxid de sofre, 100 tones anuals d’òxids de nitrogen, 50 tones anuals de partícules i 150 tones anuals de carboni orgànic que són els nivells a partir dels quals cal estar registrat en el European Pollutant Release and Transfer Register (E-PRTR) segons la normativa de la UE. Pel que fa als tipus impositius per tona emesa aprovats van ser respectivament de 45, 75, 60 i 45 euros per tona de cada un d’aquests contaminants.

El segon gravamen, molt més específic, afecta a les emissions d’òxids de nitrogen dels avions comercials en enlairar-se i aterrar. Contempla un tipus impositiu general, de 3 euros per quilogram d’òxids de nitrogen, i un tipus impositiu reduït de 1,5 euros per quilogram d’òxids de nitrogen. Atès el caràcter ambiental de l’impost, la millor opció –i més simple– seria simplement multiplicar el tipus impositiu pel nombre de vols de cada companyia i el factor d’emissió de cada tipus d’avió. Malgrat això es posa un topall segons el nombre de vols de la companya (tractament diferenciat que sembla fet a mida d’alguna gran companyia aèria) i s’aplica un tipus reduït segons la proporció de passatgers que estan en trànsit o que viatgen en vols de llarg recorregut.

En darrer lloc, cal assenyalar un impost sobre els òxids de nitrogen dels grans vaixells (contemplat a la llei de canvi climàtic, que després comentem, tot i incidir sobre una problemàtica més local relacionada amb la salut que amb el canvi climàtic). Aquest impost –com tots els altres contemplats en la llei catalana de canvi climàtic que seguidament veurem– no ha entrat en vigor afectat per un recurs d’inconstitucionalitat i la corresponent suspensió cautelar.1L'impost havia de desenvolupar-se en un projecte de llei posterior i gravar les emissions d'òxids de nitrogen durant les maniobres d'atracament i durant l'estada del vaixell al moll i preveia situar el tipus impositiu en uns 1.000 €/tNOx.

La Llei 5/2017, del 28 de març, de mesures fiscals, administratives, financeres i del sector públic, va crear l’impost sobre les emissions de diòxid de carboni dels vehicles de tracció mecànica. Aquest impost es desenvolupa en els articles 40 a 50 de la Llei 16/2017, de l'1 d'agost, del Canvi Climàtic, i té per objecte gravar amb caràcter anual les emissions de diòxid de carboni que produeixen aquests vehicles i que incideixen en l'increment de les emissions de gasos amb efecte d'hivernacle.En síntesi, la quota de l’impost depèn de les emissions oficials de diòxid de carboni del vehicle (g CO2/km), sobre les quals s’apliquen tipus impositiu marginals creixents segons el nivell d’aquestes emissions previstes per km (en €/g CO2/km). Per tant, no es grava el vehicle segons algun indicador d’emissions efectives, sinó tenint en compte si els vehicles són més o menys contaminants per unitat de desplaçament.

D’altra banda, la Llei del Canvi Climàtic també preveu crear (art. 39) mitjançant un projecte de llei posterior l’impost sobre les activitats econòmiques que generen diòxid de carboni. Aquest impost gravaria les emissions de gasos amb efecte d'hivernacle de les activitats econòmiques durant llur funcionament normal, anormal i excepcional, i apunta un tipus impositiu estimat mitjà d'uns 10 €/tCO2eq, que hauria d'augmentar fins a assolir un valor d'uns 30 €/tCO2eq el 2025.

D’altra banda, la Llei crea el Fons Climàtic (art. 51), al qual s’adscriuen diferents recursos. Concretament, l’impost sobre les emissions de diòxid de carboni dels vehicles de tracció mecànica es destina a parts iguals al Fons Climàtic i al Fons de Patrimoni Natural. També el 100% de la recaptació de l’impost sobre les activitats econòmiques que generen diòxid de carboni i de l’impost sobre les emissions portuàries de grans vaixells. Altres recursos, com ara els ingressos procedents de la participació en sistemes de comerç de drets d'emissió de gasos amb efecte d'hivernacle de la Unió Europea, també havien de nodrir aquest fons.

Altres propostes:

Des de fa anys existeix un debat a Catalunya sobre la introducció d’algun tipus d’impost sobre l’energia nuclear, una activitat amb riscos ambientals molt elevats. En la mesura en què podem considerar ben provats aquests riscos, un impost específic que gravi la producció elèctrica nuclear, les emissions produïdes durant el seu funcionament habitual o la quantitat de residus nuclears pot caracteritzar-se d’impost ambiental. Cal considerar, però, que l’efecte de l’impost sobre els riscos ambientals pot considerar-se normalment irrellevant per dues raons.

La primera és que les centrals nuclears tenen en el mercat elèctric un paper de centrals de base, és a dir, generen electricitat en quantitats que són independents de quin és el preu de mercat, atesa la seva dificultat per iniciar i interrompre la producció. En aquest sentit el seu efecte és distributiu, és a dir, redueix el marge de guany de les empreses propietàries de centrals nuclears, cosa que pot considerar-se socialment convenient, especialment quan molts analistes han denunciat que des de fa anys el mercat elèctric (on els preus es fixen segons els preus marginals per totes les tecnologies) està generant injustificats “beneficis caiguts del cel” (windfall profits); tanmateix la solució ideal d’aquest problema no seria tant crear un impost sobre l’energia nuclear com reformar el mercat elèctric (Fabra, 2015).

La segona raó és que la decisió clau en matèria nuclear no és altra que permetre o no l’ús d’aquesta tecnologia i en cas de centrals ja existents decidir sobre si es fa un programa de ràpid tancament, si es permet que funcionin durant la vida útil aprovada o si fins i tot es permet o no perllongar-la. d’aquesta. Que existeixin menys o més impostos podria afectar a decisions voluntàries de tancar centrals nuclears, però és molt poc probable que sigui una variable decisiva sobretot, quan es tracti d’impostos molt moderats.

En qualsevol cas, i segurament pensant simplement en vies de recaptació, a Catalunya s’han aprovat impostos sobre l’energia nuclear, el primer d’ells en l’esmentada llei 12/2014, que sempre han topat amb recursos d’inconstitucionalitat per part del govern espanyol i la impossibilitat de ser aplicats efectivament.

Algunes altres propostes d’instruments de fiscalitat ambiental podrien ser les que afecten a usos del sòl (p.e. sobre el canvi d'ús del sòl o sobre certes actuacions realitzades en sòl no urbanitzable) i a activitats extractives.

Un possible impost sobre el canvi d'ús del sòl es justificaria per l’impacte ambiental de l’ocupació del sòl per a usos no naturals: ocupació de l'espai, impermeabilització del sòl, etc. La base imposable podria ser la superfície del sòl afectada per actuacions d'urbanització.

Pel que fa a un possible impost sobre certes actuacions realitzades en sòl no urbanitzable, diverses de les actuacions permeses en sòl no urbanitzable s'allunyen de la naturalesa rústica d'aquest tipus de sòl i poden tenir un impacte ambiental considerable. En aquest sentit, es podrien gravar les actuacions realitzades en sòl no urbanitzable que, tot i ser admissibles d'acord amb la normativa urbanística aplicable, no fossin les pròpies del medi rural.

Diverses comunitats autònomes apliquen impostos sobre algunes actuacions concretes en sòl no urbanitzable, com ara infraestructures elèctriques (p.e. Astúries), embassaments (p.e. Castella i Lleó) o instal·lacions de telecomunicacions (p.e. Extremadura). Altres exemples d’actuacions gravades podrien ser infraestructures, equipaments, instal·lacions esportives (p.e. camps de golf), estacions de subministrament de carburants, etc. L’impost podria aplicar-se en funció del tipus d’actuació i de la superfície afectada, per tal d’afavorir la compacitat.

Els impostos sobre activitats extractives gravarien aquelles extraccions de certs materials a cel obert en territori català (p.e. pedreres o mineria de sal), sobre la base de les quantitats extretes. Més enllà de la recaptació, l’impost crearia un desincentiu a l’extracció de matèries primeres i fomentaria així indirectament el seu reciclatge (ENT Medi Ambient i Gestió 2006). Hi ha diversos antecedents a nivell internacional que podrien servir com a exemple per al seu disseny.

En el cas de la mineria de sal, una possibilitat alternativa seria gravar l’abocament dels seus residus, pels impactes ambientals que ocasionen (augment de la salinitat i del contingut d'arsènic de les aigües dels rius Cardener i Llobregat, i de les aigües subterrànies) i per les inversions públiques que comporta la seva mitigació (més de 300 milions d’euros gastats).

Fiscalitat ambiental local

El text legal que regula les possibilitats d’actuació dels ens locals en matèria fiscal és el Real Decreto Legislativo 2/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley Reguladora de las Haciendas Locales (RDLLHL). Les possibilitats de fer més ecològica la fiscalitat local no deriven només de fer servir les poques disposicions de caràcter específicament ambiental recollides en el RDLLHL, sinó d’aprofitar els marges existents per definir els tributs locals, de manera que a part de la seva funció recaptadora principal compleixin també la funció d’afavorir pràctiques ambientalment sostenibles.

(1) En data 21 de març, el Tribunal Constitucional va decidir aixecar la suspensió cautelar de la llei, amb l'única excepció de l’apartat referent a la prohibició de donar permisos d’exploració per obtenir gas i petroli amb tècniques de fracking, que es manté suspès.

a) Impostos municipals

Els ajuntaments han d’exigir obligatòriament l’Impost sobre Béns Immobles (IBI), l’Impost sobre Activitats Econòmiques (IAE) i l’Impost sobre Vehicles de Tracció Mecànica (IVTM). Així mateix, tenen potestat per establir l’Impost sobre Construccions, Instal·lacions i Obres (ICIO) i l’Impost sobre l’Increment del Valor dels Terrenys de Naturalesa Urbana.

En el cas de l’IBI, els ajuntaments poden “regular una bonificación de hasta el 50% de la cuota íntegra del impuesto para los bienes inmuebles en los que se hayan instalado sistemas para el aprovechamiento térmico o eléctrico de la energía proveniente del sol” (art. 74.5).

En el cas de l’IAE, els municipis poden articular “una bonificación de hasta el 50% de la cuota correspondiente para los sujetos pasivos [...] que utilicen o produzcan energía a partir de instalaciones para el aprovechamiento de energías renovables o sistemas de cogeneración” (art. 88.2.c), i per a aquells que “establezcan un plan de transporte para sus trabajadores que tenga por objeto reducir el consumo de energía y las emisiones causadas por el desplazamiento al lugar del puesto de trabajo y fomentar el empleo de los medios de transporte más eficientes, como el transporte colectivo o el compartido” (art. 88.2.c).

Pel que fa a l’IVTM, des d’un punt de vista ambiental seria recomanable que els ajuntaments situessin seu import en el nivell màxim possible, fixant en 2 el coeficient multiplicador previst a l’art. 95.4, com a mínim per a algunes de les categories de vehicles. D’altra banda, els municipis poden establir sobre la quota de l’impost “una bonificación de hasta el 75% en función de la clase de carburante que consuma el vehículo, en razón a la incidencia de la combustión de dicho carburante en el medio ambiente” (art. 95.6.a). Aquesta bonificació es podria aplicar a vehicles que funcionessin amb hidrogen, biogàs, biofuel, etc. Els municipis també poden establir “una bonificación de hasta el 75% en función de las características de los motores de los vehículos y su incidencia en el medio ambiente” (art. 95.6.b), i l’aplicació seria interessant per a vehicles elèctrics o bimodals, entre d’altres.

L’ICIO encareix (i, per tant, desincentiva) la construcció, que és una activitat molt intensiva en l’ús de matèries primeres i territori, de manera que des d’un punt de vista ambiental és pertinent seu establiment (que és opcional pels ajuntaments), com ho és definir el tipus impositiu a la banda alta dins del seu rang legal, si bé s’ha d’evitar accentuar excessivament el pes dels ingressos de caràcter urbanístic dins de les hisendes locals, que fou excessiu fa uns anys (Puig, 2009). D’altra banda, les ordenances fiscals també poden recollir “una bonificación de hasta el 95% a favor de las construcciones, instalaciones u obras que incorporen sistemas para el aprovechamiento térmico o eléctrico de la energía solar” (art. 103.2.b).

b) Taxes

El RDLLHL enumera de forma no exhaustiva alguns dels supòsits en els quals les entitats locals poden establir taxes (art. 20.3 i art. 20.4). Bàsicament, es tracta de taxes per la utilització privativa o l’aprofitament especial del domini públic local, o per la prestació d’un servei públic o la realització d’una activitat administrativa de competència local. Les taxes són d’establiment voluntari per part de les entitats locals i, tot i que cal observar certes limitacions, el marge per a dissenyar-les és major que en el cas dels impostos. Això dota les entitats locals de força autonomia per decidir quines taxes apliquen i en quins termes, el que els permet una capacitat major per introduir aspectes que les facin més ecològiques. A continuació s’aborden diferents possibilitats.

Possiblement les taxes amb major potencial són les taxes d’escombraries. Aquestes proveeixen un finançament específic per als serveis de recollida i tractament de residus, front al finançament a partir de la caixa general municipal. L’establiment d’una taxa és més transparent, tendeix a dotar de més recursos al sistema de gestió i permet la introducció d’incentius de caràcter ambiental. No tots els municipis tenen taxes d’escombraries actualment i quan les tenen el més comú és que totes les llars paguin el mateix. En altres casos les taxes es defineixen en funció del consum d’aigua, del nombre de persones per llar o d’algunes de les característiques de l’habitatge (superfície, valor cadastral, etc.). Però cap d’aquestes opcions incentiva la reducció i el reciclatge, ja que reciclar més o produir menys residus no implica pagar menys. Alguns Ajuntaments han introduït bonificacions sobre el compostatge casolà o l’ús continuat de la deixalleria, encara que l’efecte d’aquestes bonificacions és generalment molt limitat. Des d’un punt de vista ambiental, l’única opció satisfactòria seria que la taxa d’escombraries depengués (almenys en part) de la generació efectiva de residus, el que es coneix com sistemes de pagament per generació. La majoria d’aquests sistemes es basen en recollida selectiva porta a porta, ja siguin estandarditzant les bosses d’escombraries per part de l’Ajuntament i cobrant una part de la taxa mitjançant la seva venda; o bé computant el nombre de recollides o el pes dels cubells o bujols assignats a cada usuari. Actualment tres municipis catalans disposen de sistemes de pagament per bossa per a tots els residus i alguns altres apliquen sistemes de pagament per bujol sobre els residus comercials.

Els ajuntaments també poden definir taxes per incidir sobre la mobilitat urbana. En altres països, algunes ciutats graven per l’ús efectiu del vehicle, és a dir, en funció de la distància recorreguda o de si s’accedeix a zones congestionades, el que es coneix com road pricing (Hårsman, 2001), per exemple, a Trondheim (Noruega) (Meland, 1994). o a Londres (Transport for London, 2018). D’altra banda, seria positiu fer passos cap a la generalització de les taxes per aparcar a la via pública, en concepte d’ocupació privativa, com una forma addicional de desincentivar la circulació en vehicle privat. A les àrees gravades (p.e. zones blaves o verdes) es podrien carregar imports diferents segons l’hora, el dia o la zona del municipi. Els imports haurien de ser més alts com més congestionada fos la zona i major el desincentiu a la circulació que es volgués crear, amb un possible tractament diferenciat per als residents. Tots els sistemes de pagament per circular o aparcar es poden fer diferenciant segons el nivell de contaminació dels vehicles; recentment l’ajuntament de Barcelona ha decidit donar un pas en aquesta direcció establint que en moments d’episodis de contaminació atmosfèrica a la ciutat les taxes d’aparcament estiguin modulades atenent a les característiques dels cotxes pel que al seu potencial contaminant (utilitzant com aproximació les etiquetes de la direcció general de tràfic).

Les taxes o tarifes del transport públic s’haurien de dissenyar per tal d’incentivar-lo. La integració tarifària, la definició de zones tarifàries que tinguin en compte la congestió i l’equilibri territorial, o l’establiment d’abonaments i de descomptes per a certs tipus d’usuaris, són algunes de les opcions principals. Com a principi general és bo promoure els abonaments que donen dret a un ús il·limitat de viatges durant un període, de forma que un cop adquirits el preu marginal dels viatges addicionals és zero, la qual cosa sens dubte incentiva l’ús del transport públic.

D’altra banda, els ens locals poden cobrar taxes per les tasques administratives d’autorització (p.e. llicències urbanístiques) i de control (p.e. mesurament del soroll o vibracions). També hi ha possibilitats menys rellevants d’introducció de criteris ambientals en les ordenances fiscals reguladores d’altres taxes. Així, per exemple, les taxes sobre l’extracció en domini públic local de materials de la construcció es podrien definir en funció de la quantitat extreta, les taxes sobre el repartiment de publicitat dinàmica es podrien definir d’acord amb la quantitat repartida, es podrien establir taxes per l’accés o per l’acampada en espais naturals de titularitat municipal o per les activitats de recol·lecció en els boscos de domini públic, entre altres diverses opcions (Puig, 2004).

c) Valoració general

Les mesures plantejades tenen un senzill procés d’aprovació administrativa, ja que els ens locals realitzen anualment el tràmit d’aprovació de les seves ordenances fiscals i això facilita la seva possible adopció.

Les actuacions plantejades es limiten a iniciatives que les entitats locals poden desenvolupar amb l’actual marc legal. Tot i així, hi ha raons per argumentar a favor d’una revisió des de l’òptica ambiental de la regulació sobre hisendes locals. Alguns aspectes que es consideren recomanables són, entre altres: prevenir que es pugui repetir l’excessiva dependència dels ajuntaments respecte dels ingressos vinculats amb l’activitat urbanística, la creació d’una fiscalitat local diferenciada sobre la segona residència o sobre el turisme, la consideració de criteris bioclimàtics en la definició de l’IBI o la reformulació de l’IVTM de manera que la base imposable reflecteixi l’ús efectiu dels vehicles o la seva contaminació (Puig, Gonzàlez, 2009).

Conclusions

En aquest article hem analitzat la situació de la fiscalitat ambiental a Catalunya i hem apuntat algunes possibilitats de millora.

En comparació amb altres països, la fiscalitat ambiental no ha estat fins ara una de les prioritats de la política dels governs de la Generalitat i algunes de les iniciatives s'expliquen més per les necessitats recaptadores que per la voluntat d'incentivar canvis de comportament. Tanmateix també cal destacar alguns elements positius.

Pel que fa a la voluntat política hi ha hagut moments en què des del govern s’ha mostrat la voluntat d’aprofundir en la fiscalitat ambiental, tant millorant figures existents com explorant la introducció de noves figures. En aquest sentit és destacable l'encàrrec ja fa força anys d'un informe per part del llavors Departament de Medi Ambient i Habitatge sobre la situació de la fiscalitat ambiental a nivell autonòmic i les possibilitats a Catalunya (Roca, Puig i Tello, 2005). Molt més recentment, la llei de canvi climàtic de Catalunya es planteja com una prioritat la creació de diverses figures de fiscalitat ambiental, tot i que la seva introducció malauradament es veié aturada per un recurs d'inconstitucionalitat per part del govern espanyol.

Pel que fa a les figures tributàries existents, cal destacar dues figures que ja tenen un recorregut d'anys i que han millorat el seu disseny –i en conseqüència la seva efectivitat ambiental– al llarg del temps. Es tracta del cànon de l'aigua, que en el cas domèstic té un disseny molt penalitzador dels consums elevats i en el cas industrial aplica per moltes empreses el principi “qui més contamina, més paga”, i dels cànons sobre residus municipals que, tant degut a la seva base imposable com als criteris de retorn, són claus perquè el balanç econòmic sigui més favorable pels que fan una bona política de reducció i reciclatge. Els debats socials han contribuït de forma important a la millora d’aquestes figures. Per exemple, la forta oposició veïnal als augments del preu de l’aigua domèstica que es van produir als anys noranta a l’àrea metropolitana de Barcelona, juntament amb la creixent consciència de que l’aigua és un recurs escàs i cal donar senyals pel seu estalvi, sens dubte expliquen que s’hagi optat per un disseny no proporcional del cànon de l’aigua. Un altre exemple, és que el cànon de residus urbans va començar gravant únicament els residus duts a abocadors, però després es va estendre als portats a incineradores, un tractament fortament qüestionat per molts moviments ecologistes.

En matèria d'altres tipus de residus sòlids i de contaminació atmosfèrica, les iniciatives de fiscalitat ambiental han estat més recents i algunes d’elles estan aturades com a conseqüència dels recursos de inconstitucionalitat del govern central. Destaca també l’absència d’altres impostos ambientals menys tradicionals que gravin productes o activitats en consideració als problemes ambientals que provoquen.

A l’article també hem fet referència a les possibilitats d’actuar des dels ajuntaments mitjançant canvis que “ambientalitzin” els impostos locals i taxes municipals. En el camp dels impostos hi ha moltes limitacions pel marc legal estatal, però molts ajuntaments han aplicat les possibilitats de bonificacions previstes per la llei d’hisendes locals. Pel que fa a les taxes les possibilitats són més àmplies i es pot destacar que alguns molt pocs municipis han introduït en les taxes d’escombraries sistemes de pagament per generació, una pràctica que segurament creixerà en el futur.

També cal deixar palès que hi ha àmbits molt importants de la fiscalitat sobre les quals les competències autonòmiques són nul·les (p.e. Impost sobre Societats o IVA) o es limiten als trams autonòmics dels respectius impostos (p.e. Impost sobre la Renda de les Persones Físiques, Impost sobre Hidrocarburs o Impost sobre la matriculació de vehicles). En aquest sentit, les mesures de fiscalitat ambiental amb major potencial segueixen en mans de l’Administració estatal, la qual realment ha estat molt inactiva en aquestes qüestions.

Cal esperar que l’acció combinada de les diferents administracions des dels seus respectius àmbits d’actuació signifiqui avenços importants, que ajudin a alinear progressivament els incentius que els agents econòmics perceben, amb allò que la normativa ambiental prescriu.

Referències bibliogràfiques

Agència Catalana de l’Aigüa (ACA) (2018), El preu de l’aigua a Catalunya 2017, ACA.

Baranzini, A., van den Bergh, J. C. J. M., Carattini, S., Howarth, R. B., Padilla, E. i Roca, J. (2017), “Carbon pricing in climate policy: seven reasons, complementary instruments and political economy considerations”, WIREs Climate Change, 2017, e462. doi: 10.1002/wcc.462

Common, M. i Stagl, S. (2008), Introducción a la economía ecológica, editorial Reverté.

ENT Medi Ambient i Gestió (2006), Proposta d’instruments econòmics i fiscals per a l’avantprojecte de llei de conservació de la biodiversitat i el patrimoni natural de Catalunya. Per encàrrec del Departament de Medi Ambient i Habitatge

ENT Medi Ambient i Gestió (2013) Preparació, conducció i acompanyament d'un grup de treball tècnic sobre instruments fiscals i conservació del patrimoni natural i la biodiversitat. Per encàrrec del Departament de Territori i Sostenibilitat.

European Energy Agency (2016), Environmental taxation and EU environmental policies, EEA Report No 17/2016, https://www.eea.europa.eu/publications/environmental-taxation-and-eu-environmental-policies.

Eurostat (2018), http://ec.europa.eu/eurostat/web/environment/environmental-taxes

Fabra, J. (2015): http://observatoriocriticodelaenergia.org/wp-content/uploads/2015/04/Jorge-Fabra_16_04_2015.pdf

Hårsman, B. Urban road pricing acceptance. Imprint-Europe seminar. Brussels, November 21-22. 2001.

Junta de Govern del Fons de Gestió de Residus (2017) Previsió del balanç a Catalunya del cànon per al 2018, Barcelona. http://residus.gencat.cat/web/.content/home/ambits_dactuacio/tipus_de_residu/residus_municipals/canons_sobre_la_disposicio_del_rebuig_dels_residus_municipals/guies_i_balancos/previsio_canon_2018.pdf

Martínez Alier, J. i Roca Jusmet, J. (2015), Economía ecológica y política ambiental, 2000, Fondo de Cultura Económica, México. Tercera edición actualizada y ampliada.

Meland, S. Road pricing in urban areas: The Trondheim Toll Ring results from Panel Travel surveys. GAUDI Project Report, STF63 S94006. 1994.

Puig Ventosa, I. Fiscalitat ambiental local. Gestió local en medi ambient, 1. Fundació Pi i Sunyer. 2004.

Puig Ventosa, I. “The unsustainable dependence of Spanish Local Treasuries on taxes and charges related to construction activities”, dins Cottrell, J., Milne, J.E., Ashiabor, H., Kreiser, L., Deketelaere, K. Critical Issues in Environmental Taxation. International and Comparative Perspectives, Volume VI. Oxford University Press. 2009, p. 661-679.

Puig Ventosa, I. (coord.) i González Puig, A. “Sostenibilitat i finances municipals. Diagnòstic i propostes per als ens locals de Catalunya”. Documents de recerca, 16. Consell Assessor per al Desenvolupament Sostenible (CADS). 2009.

Puig Ventosa, I. i González, A.C. (2012) “Los impuestos sobre el vertido y la incineración de residuos en España”. Crónica Tributaria, 143: 155-184. Instituto de Estudios Fiscales.

Roca Jusmet, J., Puig Ventosa, I. i Tello Aragay, E., Experiències autonòmiques de fiscalitat ambiental i propostes per a Catalunya, Temes de Medi Ambient i Habitatge, n. 1, Departament de Medi Ambient i Habitatge de la Generalitat de Catalunya, 2005

Roca Jusmet, J. i Serrano, M. (2012), El Compte satèl·lit de l’aigua a Catalunya. 2005, Departament de Territori i Sostenibilitat de la Generalitat de Catalunya/Institut d’Estadística de Catalunya, http://www.idescat.cat/cat/idescat/publicacions/cataleg/pdfdocs/csa05.pdf

Transport for London (2018) Congestion Charge. https://tfl.gov.uk/modes/driving/congestion-charge [21 de febrer de 2018].

Document information

Published on 10/05/18

Accepted on 10/05/18

Submitted on 27/02/18

Licence: Other

Share this document

Keywords

claim authorship

Are you one of the authors of this document?